Professional Documents

Culture Documents

Cuenta Corriente Bancaria Depositos

Uploaded by

YOLANDA100%(4)100% found this document useful (4 votes)

15K views10 pagesEl documento describe la cuenta corriente bancaria, incluyendo su naturaleza jurídica, clasificaciones y obligaciones del banco. Una cuenta corriente permite a los clientes depositar dinero en el banco y retirarlo a través de cheques u otras formas acordadas. El banco debe recibir depósitos, proporcionar documentos como recibos y chequeras, llevar un registro de la cuenta, y pagar los cheques del cliente.

Original Description:

Copyright

© Attribution Non-Commercial (BY-NC)

Available Formats

DOC, PDF, TXT or read online from Scribd

Share this document

Did you find this document useful?

Is this content inappropriate?

Report this DocumentEl documento describe la cuenta corriente bancaria, incluyendo su naturaleza jurídica, clasificaciones y obligaciones del banco. Una cuenta corriente permite a los clientes depositar dinero en el banco y retirarlo a través de cheques u otras formas acordadas. El banco debe recibir depósitos, proporcionar documentos como recibos y chequeras, llevar un registro de la cuenta, y pagar los cheques del cliente.

Copyright:

Attribution Non-Commercial (BY-NC)

Available Formats

Download as DOC, PDF, TXT or read online from Scribd

100%(4)100% found this document useful (4 votes)

15K views10 pagesCuenta Corriente Bancaria Depositos

Uploaded by

YOLANDAEl documento describe la cuenta corriente bancaria, incluyendo su naturaleza jurídica, clasificaciones y obligaciones del banco. Una cuenta corriente permite a los clientes depositar dinero en el banco y retirarlo a través de cheques u otras formas acordadas. El banco debe recibir depósitos, proporcionar documentos como recibos y chequeras, llevar un registro de la cuenta, y pagar los cheques del cliente.

Copyright:

Attribution Non-Commercial (BY-NC)

Available Formats

Download as DOC, PDF, TXT or read online from Scribd

You are on page 1of 10

CUENTA CORRIENTE BANCARIA

La cuenta corriente bancaria sugiere el sustrato que soporta distintas relaciones

credituales o de servicios entre el banco y sus clientes, de manera que se acerca

más a la concepción contable que a la jurídica.

En pocas palabras, la cuenta corriente bancaria es el contrato que posibilita a los

bancos para captar el mayor volumen de recursos a través de la vía que le es

específica.

CONCEPTO

El contrato de cuenta corriente bancaria es aquel por el cual, como consecuencia

de un depósito irregular de dinero hecho por el cliente, o de apertura de un

crédito, éste tiene la facultad de disponer del saldo a su favor mediante el giro

de cheques o en otras formas previstas por la ley o convenidas en el banco.

NATURALEZA JURÍDICA Y CARACTERES

Autónomo y principal. Existe por si mismo sin subordinación a otro.

Real. Es real porque se perfecciona con la entrega de la suma de dinero

correspondiente, en cuanto se haya estructurado sobre la base de un depósito

irregular de dinero

Unilateral. Solo se derivan obligaciones para el banco, consistentes en

devolver la suma de dinero y en pagar los intereses si es el caso.

Oneroso y conmutativo. Por cuanto, ambas partes derivan beneficios, que

pueden entenderse como equivalentes o mejor evaluarse el contenido

patrimonial de los beneficios recíprocos desde el primer momento.

De tracto sucesivo. Implica que las obligaciones de las partes y el ejercicio de

los derechos se presentan dentro de un período de tiempo indefinido.

De adhesión. Son normas internas del banco las que imponen de manera

uniforme y general los términos globales del contrato.

CLASIFICACIÓN

El depósito bancario de dinero puede clasificarse desde los siguientes puntos de

vista:

POR SU NATURALEZA, puede ser de dos especies:

REGULAR. Es el depósito que se constituye en caja, saco o sobre cerrado pues

no transfiere la propiedad al depositario y su retiro queda sujeto a los términos

y condiciones que se señalen en el contrato.

IRREGULAR. Es el depósito de una suma determinada de dinero en moneda

nacional en que se transfiere la propiedad a la institución depositaria la cual

queda obligada a restituir la suma depositada en la misma especie.

El depósito irregular se diferencia del regular en que el primero la Institución

depositaria adquiere la propiedad de la suma de dinero depositada lo que no

ocurre en el segundo.

El depósito en vez de ser reembolsable a la vista o poco tiempo después de un

aviso esta sujeto a un plazo fijo para su retiro.

POR EL DEPOSITANTE.

Según que el depositante sea una persona de derecho público o de Derecho

Privado los depósitos se clasifican en Públicos y Privados.

• PUBLICOS. Los depósitos que se constituyen por la Federación, los Estados o

los Municipios. El banco mexicano es el depositario de todos los fondos que

no haga uso inmediato el Gobierno Federal.

• PRIVADOS. Los depósitos constituidos por particulares, comerciantes,

sociedades, Instituciones de Crédito, etc.

POR SU FORMA DE RETIRO.

Este grupo podemos subdividirlo en dos: en cuanto al tiempo y en cuanto al

número de depositantes.

EN CUANTO AL TIEMPO. Los depósitos bancarios de dinero pueden retirarse

en cualquiera de estas 3 formas:

• A LA VISTA. Son aquellos en que se estipula que el depositante no podria.

Cuando la Institución depositaria se obliga a restituir la suma depositada en

el momento en que lo pide el depositante, si el depósito se constituye sin

mención especial de plazo se entiende retirable a la vista. Los depósitos a la

vista pueden celebrarse en cuenta de cheques.

En los depósitos a la vista en cuenta de cheques el depositante tiene derecho a

hacer remesas en efectivo para abono de sus cuentas y disponer de la suma

depositada mediante cheques girados a cargo de la institución depositaria.

• A PLAZO. Aquellos en que se estipula que el depositario no podría retirar la

suma depositada sino transcurrido cierto plazo o hasta una fecha

determinada.

• PREVIA AVISO. Cuando se estipula que el depositante solo podrá disponer

de la suma depositada cuando transcurra cierto tiempo a partir de la

notificación que haga a la institución depositaria.

EN CUANTO AL NÚMERO DE DEPOSITANTES.

El depósito bancario de dinero puede celebrarse por uno o varios depositantes y

se clasifican en:

• DEPÓSITOS INDIVIDUALES. Aquellos en que el depositante es una sola

persona y no ofrece ningún problema especial; solo cabria examinar las

cuestiones de capacidad y representación para los depósitos a nombre de

menores de edad o de incapacitados.

• DEPÓSITOS COLECTIVOS. Se constituyen por varias personas

simultáneamente, pueden celebrarse en tres formas:

• MANCOMUNADOS. En los cuales cada uno de los depositantes solo pueden

retirar de la suma depositada la parte convenida.

• SOLIDARIOS. En los que cualquiera de los depositantes puede retirar

totalmente la suma depositada.

DEPÓSITOS DE GUARDA O INTERES.

Cuando el depósito es regular el depositante recibe un servicio de la institución

depositaria que debe custodiar y cuidar de la caja por este servicio la institución

depositaria exige una compensación llamada Derechos de Guarda.

En los depósitos irregulares el interesado sigue siendo el depositante puesto que

es el quien solicita los servicios de la institución pero esta también obtiene un

provecho ya que como adquiere la propiedad de las sumas depositadas puede

invertirlas en operaciones de crédito productivas.

De aquí que en estos depósitos sea la institución depositaria la que abona un

corto interés a sus depositantes en nuestro país las instituciones de crédito tiene

prohibido abonar intereses por los depósitos a la vista a aquellas cantidades

destinadas a pago inmediato y desviar los fondos improductivos del público

hacia operaciones de depósito a plazo o inversiones permanentes. Salvo

convenio en contrario en los depósitos con interés este se causa desde el primer

día hábil posterior a la fecha de la remesa y hasta el último día hábil anterior.

APERTURA Y FUNCIONAMIENTO DE LA CUENTA

REQUISITOS GENERALES

El contrato tiene los mismos requisitos generales de otros contratos como el

sujeto, el objeto sobre el que recae, etc.

APERTURA DE LA CUENTA

Para la apertura de la cuenta, el banco adopta algunas precauciones en donde se

identifica la persona del contrato para comprobar su capacidad y la existencia

de la persona jurídica si es el caso, mediante la documentación jurídica

pertinente. Comprueba también la solvencia moral y económica tomando

referencias comerciales de otros establecimientos para la primera y

demandándole sus estados financieros para la segunda. Además se llenan todos

los requisitos formales, entre los cuales podemos mencionar el registro de la

firma del cliente o clientes si es una cuenta con múltiples titulares y la

suscripción del contrato mismo.

OBLIGACIONES DEL BANCO

1) RECIBIR DEPÓSITOS

Desde el momento en que se crea el contrato de cuenta corriente, se hace el

primer depósito y así el banco adquiere la obligación de recibir los depósitos que

desee hacer el cliente. Estos depósitos pueden ser en:

• Dinero. El más común de los medios. Solo bajo pacto expreso se podrá

recibir moneda extranjera.

• Cheques. Si el cheque está a cargo de otro banco generalmente el ahorrante

no dispone inmediatamente del efectivo sino que debe esperar un tiempo

fijado por el banco para la aceptación o información del cheque.

• En otros títulos. Práctica no muy utilizada pero que puede pactarse entre

el cliente y el banco. Esos títulos pueden incluir títulos valores u otros como

recibos de depósitos de importación.

• Depósitos hechos por terceros. Un tercero puede consignar en la cuenta

a favor del titular estando o no autorizado por él.

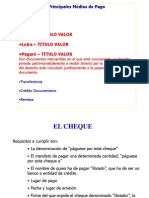

2) FACILITAR LOS DOCUMENTOS NECESARIOS.

Bajo esta obligación están dos clases de documentos, los formularios o recibos

de consignación y las chequeras.

• Formularios de consignación. Son los documentos necesarios para

hacer prueba de la consignación de un depósito en la cuenta, contienen el

monto de la consignación, la fecha, la cuenta, el nombre del depositante, etc.

Adquieren validez por la rúbrica de un funcionario del banco y/o la

certificación de una máquina.

• Chequeras. La ley obliga al banco a suministrar formularios para cheques a

sus clientes mediante recibo que exprese la serie y numeración

correspondientes. (Art. 806 C. de c.)

3) LLEVAR CUENTA CORRIENTE Y FACILITAR DATOS

SOBRE SU ESTADO.

El banco se ve en la necesidad de llevar asientos contables de las transacciones

de sus clientes, tanto para la seguridad de ellos como la propia del banco. Sin

embargo el banco tiene la obligación de suministrar al titular de la cuenta,

después del último de cada mes, los cheques pagados hasta esa fecha y el saldo

correspondiente. (Art. 807)

4) PAGAR LOS CHEQUES.

Es la principal obligación del banco. La responsabilidad de pagar corresponde

exclusivamente al librador del documento; sin embargo el banco, como

depositario, tiene la obligación para con su cliente de restituir las sumas que ha

recibido en depósito, el tenedor del cheque no puede emprender acción contra

el banco.

4.1 Verificación de requisitos.

Esta obligación implica un conjunto de cargas accesorias que se refieren tanto a

la validez del título como a su regularidad formal.

Requisitos de validez.

a) Banco librado. Nombre del banco contra el que se emite

el cheque.

b) Derecho incorporado y oportunidad del ejercicio. La

existencia de plazos no es congruente con la esencia del

documento y cualquier cláusula que indique lo contrario se

da por no escrita (Art. 804)

c) Fecha y lugar de creación. Según la ley los cheques son

pagaderos a su presentación, aún los postdatados o los

antedatados. (Art. 804)

d) Legitimación del tenedor. Si es un cheque al portador,

cualquier tenedor se legitima al presentarlo. Si es a la orden

debe identificarse de manera inequívoca como el último

eslabón en una cadena de endosos.

e) Firma del suscriptor. El banco debe constatar que la

suscripción en el documento sea efectivamente la de su

cliente.

Requisitos de regularidad.

a) Chequera del librador. El banco debe constatar que el

cheque corresponda al talonario de cheques entregado al

cliente por él.

b) Regularidad formal. El cheque debe estar claro y

completamente claro sin borrones, tachaduras o

alteraciones en el texto.

c) Concordancia entre las cantidades mencionadas. Si no

existe concordancia entre las cantidades escritas en

números y en letras, se toma la cantidad expresada en

palabras.

4.2 Justas causas para no pagar.

a) Incumplimiento de los requisitos de validez o

regularidad del cheque.

b) Carencia o insuficiencia de fondos. Si el librador del

cheque no tiene suficientes fondos para cubrir el cheque.

c) Presentación extemporánea del cheque. Si el tenedor se

presenta después que el cheque ha caducado, el banco no

tiene obligación de pagárselo.

4.3 Pago parcial.

En el caso que un banco no pueda pagar completamente un cheque a su

presentación, puede hacer un pago parcial y consignarlo en el documento. (Art.

814)

El banco tiene la obligación de ofrecer al tenedor del cheque su pago parcial.

4.4 Responsabilidad por mal pago.

Un mal pago será aquel que genere responsabilidad para el banco porque con su

conducta el librador sufre daños o perjuicios. Se pueden clasificar en dos

grupos: primero, los pagos realizados sin la debida verificación de los requisitos

de validez y regularidad del instrumento que ocasionen daños en el titular de la

cuenta; y segundo, un mal pago vinculado a la falsificación de la firma o del

formulario o a adulteraciones en el texto. En este segundo caso, el banco tendrá

responsabilidad si: 1- La firma que aparece como del librador es

ostensiblemente distinta de la que hubiere dado a conocer al banco. 2- Si el

cheque ofrece señales de alteración. 3- Si el cheque no está extendido en las

fórmulas entregadas por el banco al librador. (Art. 818)

4.5 Responsabilidad por no pago.

Si el banco no paga un cheque y no tiene justa causa para negarse, asume la

responsabilidad de indemnizar al librador por los daños y perjuicios originados

por su negativa; esa indemnización no puede ser inferior al 20% del valor del

cheque. (Arts. 811 y 821)

4.6 El pago y la terminación del contrato.

Cuando el contrato entre banco y cliente acaba por la decisión unilateral del

banco, se puede dar el caso que existan cheques que fueron librados y no han

sido presentados para su cobro. En estos casos el banco tiene la obligación de

pagar los cheques que se le presenten hasta concurrencia del saldo disponible.

5) NO PAGAR LOS CHEQUES.

5.1 Orden de no pago.

El cliente tiene derecho a emitir una orden al banco de no pagar determinado

cheque o cheques y el banco tiene la obligación de cumplirla desde el momento

en que la recibe, si no lo hace, pagará mal y asumirá la responsabilidad

correspondiente. La orden también puede provenir de autoridad judicial.

5.2 Quiebra

Cuando por motivo de quiebra se congela el patrimonio del librador, el banco

tiene la obligación de no pagar los cheques que se le presenten, aún si fueron

librados antes de la fecha en que se conoció de la quiebra.

5.3 Caducidad y prescripción

Los cheques deben ser presentados para su pago:

1- Dentro de los quince días que sigan al de su fecha, si fuere

pagadero en el mismo lugar de su libramiento

2- Dentro de un mes si fuere expedido en el territorio nacional

pagadero en plaza salvadoreña diferente de aquella en que fue

librado… (Art. 808)

Sin embargo, el banco tiene obligación de pagarlo incluso si no son

presentados en tiempo. (Art. 812)

6) PAGAR INTERESES

Esta obligación se deriva solamente si expresamente en el contrato se pactó el

pago de intereses por los depósitos a la vista.

7) MANTENER EL SECRETO BANCARIO

El banco tiene la obligación de mantener en secreto la información de su cliente

y acerca de su condición financiera o crediticia, tal como las operaciones

realizadas por el cliente, el monto de los depósitos, el volumen de cheques

girados, los beneficiarios de dichos instrumentos, etc.

OBLIGACIONES DEL CLIENTE

El cliente tiene, en general, las siguientes obligaciones:

1) MANTENER FONDOS SUFICIENTES

El cliente debe mantener fondos suficientes para su uso cotidiano, así el cliente

puede librar cheques a cargo del banco.

Ocurre que la provisión puede resultar de un depósito del cliente al crear la

cuenta, o que la cuenta corriente comience a operar con base de un crédito

otorgado por el banco a su cliente y habiendo quedado este saldado en un cierto

momento se permite librar al cliente cheques ya no en contra de sus propios

fondos sino contra el banquero. La previsión es ventajosa porque le permite al

titular disponer de un crédito a cargo del banco.

El concepto de la provisión dice que el cheque está dentro de las relaciones del

titular de la cuenta y el banco, lo cual es un presupuesto lógico del contrato,

extraño a los requisitos del cheque como título valor y a las obligaciones y

derechos para quienes intervienen en el negocio cambiario. "El cheque librado

por quien no tenga fondos disponibles en la institución a cuyo cargo se emite,

protestado en tiempo, será documento ejecutivo y acarrea su librador las

responsabilidades penales consiguientes. Se consideran como fondos

disponibles aquellos en el cual el librador pueda disponer por medio de cheque"

(Art. 795)

Un cheque puede girarse sin que haya provisión de fondos lo cual es irregular

frente al librado y permitirá abstenerse del pago. En contra de esta tesis a la

inexistencia de fondos al librar el cheque no es indiferente lo cual puede

producir consecuencias negativas para el librador por lo cual, al caducar la

acción cambiaria contra el librado y sus avalistas se afirma que se producirá si el

cheque no es protestado en tiempo. Por lo cual si el librador no tiene fondos al

crear el cheque corre el plazo de presentación y lo constituyen más tarde dentro

de dicho plazo, la circunstancia de que al final no se le presente en tiempo no

produce la caducidad, pues si se alega, el tomador puede probar que el librador

no tuvo fondos suficientes durante todo el plazo previsto para su presentación.

El librador es el principal responsable del pago del cheque. Cualquier

estipulación en contrario se dará por no escrita. (Art. 800)

1.1) LA OBLIGACIÓN DE TENER FONDOS SUFICIENTES Y EL PAGO

PARCIAL.

La obligación del banco existe con el titular de la cuenta porque solo con él ha

establecido una relación jurídica por la cual puede predicarse su existencia. No

teniendo alguna con el tenedor del cheque, el banco solo está ligado con el

librador; pero esta obligación se ha establecido a beneficio del tenedor y a los

que le anteceden, el librador incluido, pues si el cheque se descarga, en la

cuantía del abono, quedarán librados de responsabilidad libradores y

endosantes. Un cheque puede ser pagado parcialmente si los fondos no alcanzan

a cubrir el monto total del cheque.

1.2) LA CUENTA CORRIENTE EN DESCUBIERTO

La cuenta corriente se ha clasificado como contrato en cuenta corriente con

provisión de fondos, cuando ésta ha sido constituida por el titular, y en

descubierto, cuando resulta de una autorización del banco por la vía de la

apertura de crédito. Se habla de cuenta en descubierto cuando el banco paga

cheques por valor superior al de la disponibilidad de fondos en su poder, caso en

el cual, quien libra cheques sin fondos suficientes hace una oferta de

contratación a su banco, que en caso de ser aceptada por este se traduce en

concesión de crédito. En ambos casos al librarse un cheque sin autorización, se

hará un acuerdo de voluntades que se traduce en pago y concesión de un

crédito, pero cuando no existe la autorización, suelen cobrarse tasas de interés

superiores a aquellas que se cobrarían por un descubierto permanente que es

una concesión de crédito ordinario. Pero la anotación jurídica más importante

que debe hacerse es que la doctrina ha sostenido que el sobregiro es exigible de

inmediato.

2) CUSTODIAR LA CHEQUERA

El titular de la cuenta debe de conservar el carné de cheques con sus debidas

precauciones y seguridades, pues si cae en un tercero de mala fe podría librar

cheques a cargo del banco sorprendiendo a terceros por la apariencia de

regularidad que los títulos presentan externamente, ello significa que es posible

probar la indebida custodia de la chequera por cuanto, si se trata de falsificación

de firma sin un previo borrado, sino el apoderamiento de la libreta de cheques o

uno de ellos, no será fácil al titular como y en que forma fue despojado de la

libreta o el título sin percatarse de ello.

El pago se hará a la presentación. Si el banco notare errores o tiene sospechas de

dolo o falsedad, podrá retenerlo dando aviso inmediato al librador y lo pagará

según lo que el librador le dijere. La demora no podrá pasar de veinticuatro

horas. El banco extenderá al tenedor una constancia en el que se haga constar

que el cheque es intransferible. (Art. 809)

La ley presume que hay que custodiar la chequera, si esta es sustraída por

alguna persona de mala fe, y el titular, ya sea porque no se entera o porque no

supone intención dolosa en el hecho, no avisa al banco el hecho, este no tendrá

falta al pagar el cheque a menos que la falsificación sea evidente. (Art. 818)

3) UTILIZAR LOS FORMULARIOS QUE LE ENTREGA EL BANCO.

El cliente debe librar sus órdenes de pago en cheques impresos por el banco.

FACULTADES DEL CLIENTE

1) DISPONER DE SUS FONDOS

Es la obligación primordial del banco restituir al cliente los fondos que tiene

bajo custodia. Este supuesto es posible gracias a que goza de servicios tales

como:

Cheques ordinarios. La forma más general mediante la cual se dispone de

los fondos es el libramiento de cheques a cargo del banco y que pueden ser a

favor del titular, de un tercero o al portador.

Cheques de ventanilla. Este cheque cumple la función de permitir retirar

una suma a favor del titular mediante la utilización de un esqueleto que no

forma parte de la libreta recibida por él.

Transferencia. Otra forma de disponer de los fondos es ordenar que se

transfiera a otra cuenta corriente del mismo u otro titular.

Cargo a cuenta. Aquí se produce un cargo en la cuenta sin utilizar cheques o

transferir a otra cuenta, se produce por la simple autorización de cargar,

impartida por el titular.

2) CREAR Y DEMANDAR CHEQUES ESPECIALES

2.1) CHEQUES NO NEGOCIABLES.

Son aquellos que no están destinados a circular. Entre ellos están el cheque

certificado y el cheque a favor del librado.

"(el cheque puede expedirse)… II- A favor de persona determinada con la

cláusula ‘no a la orden’ o ‘no negociable’ u otra equivalente. Si el beneficiario

fuere el librado mismo, el cheque sin excepción, será no negociable" (Art. 797)

2.2) CHEQUES CRUZADOS

Un cheque es cruzado cuando tiene dos líneas paralelas en el anverso ya sea con

indicación de un banco o sin ella. El primer caso se denomina cruzamiento

especial y al segundo, cruzamiento general.

Se utiliza para que sea cobrado por persona determinada, es transferible por

endoso, pero su último tenedor debe depositarlo en su cuenta corriente.

2.3) CHEQUES PARA ABONO A CUENTA

Este cheque no puede ser pagado en efectivo sino que solo puede ser remesado

en cuenta del tenedor. Cuando la inscripción "para abono a cuenta" se

encuentre en el anverso, el abono debe hacerse al primer tenedor, cuando se

encuentre a través de un endoso, el abono se hará al favorecido de dicho endoso.

(Art. 824)

2.4) CHEQUES CERTIFICADOS

La certificación de un cheque librado garantiza que el instrumento tiene fondos

suficientes y será pagado a su presentación, si se hace dentro de los términos

señalados por la ley. La certificación no puede ser parcial. El cheque certificado

no es negociable. La certificación libera de responsabilidad al librador y

endosantes, quedando responsable únicamente el banco. (Art. 825)

2.5) CHEQUES CON PREVISIÓN GARANTIZADA

Este cheque se caracteriza por llevar entre sus elementos impresos la cuantía

máxima hasta la cual puede ser librado con certeza que contará con fondos

suficientes. Como la garantía se otorga por el banco, participa la naturaleza de la

certificación e implica que la entidad adquiere responsabilidad directa con el

tomador.

En el cheque debe aparecer la fecha de creación (entrega por el banco) a la que

debe agregarse la fecha de emisión (hecha por el cliente) cuando comenzarán a

correr los plazos de presentación ordinarios. (Art. 832)

2.6) CHEQUES DE CAJA O DE GERENCIA

El banco tiene la posibilidad de librar cheques a su propio cargo. El cheque de

gerencia puede provenir de cualquier causa por la cual el banco figure como

deudor y pretende solucionar la obligación correspondiente.

Solo los establecimientos bancarios pueden expedir cheques de caja o de

gerencia a cargo de sus propias dependencias. Estos cheques deberán girarse a

favor de persona determinada. (Art. 837)

2.7) CHEQUES DE VIAJERO

Este cheque ha reemplazado en la mayor parte las cartas de crédito. Se

caracteriza por ser librado a cargo del propio banco el cual responde frente a los

tomadores como si se tratara frente a su propia promesa de pago movilizable o

puesto en ejecución por voluntad del beneficiario.

El tenedor de un cheque de viajero puede presentarle para su pago en cualquier

momento a cualquiera de las sucursales y corresponsales incluida en la lista que

le proporcionará el librador mientras no transcurra el plazo señalado para su

presentación. (Art. 829)

TERMINACIÓN DEL CONTRATO

Las principales causales de terminación del contrato de depósito en cuenta

corriente son:

a) Muerte del titular

b) Quiebra o concurso

c) Mal manejo

d) Extinción o movilización del saldo

You might also like

- Los Contratos, Convenios y Sus CaracterísticasDocument3 pagesLos Contratos, Convenios y Sus Característicaslupita_areliNo ratings yet

- Cómo Tratar con Personas Difíciles y Sobrevivir: Una Guía para Lidiar con Personas Negativas, Manipulativas o TóxicasFrom EverandCómo Tratar con Personas Difíciles y Sobrevivir: Una Guía para Lidiar con Personas Negativas, Manipulativas o TóxicasNo ratings yet

- Reporte de Lectura de Los ContratosDocument1 pageReporte de Lectura de Los ContratosJosé Rafa Aracena arangoNo ratings yet

- Cómo Conquistar a una Mujer Los Trucos que Nadie te Cuenta para ser Atractivo, Ligar y Tener Relaciones SanasFrom EverandCómo Conquistar a una Mujer Los Trucos que Nadie te Cuenta para ser Atractivo, Ligar y Tener Relaciones SanasNo ratings yet

- El Contrato de Seguros en ColombiaDocument213 pagesEl Contrato de Seguros en ColombiaPedro Casadiegos Miranda100% (3)

- ¡No Deje Que Lo Laven, Ni Que Lo Sequen!: Una Guía Fácil Y Sencilla Que Protegerá a Su Empresa Del Riesgo De Lavado De DineroFrom Everand¡No Deje Que Lo Laven, Ni Que Lo Sequen!: Una Guía Fácil Y Sencilla Que Protegerá a Su Empresa Del Riesgo De Lavado De DineroNo ratings yet

- La Usura Código PenalDocument6 pagesLa Usura Código PenalCarmenPeñafiel0% (1)

- Resumen de Derecho Procesal Civil Parte General Obra de Hernán Fabio López Blanco Julián Alejandro Bonilla EscobarDocument79 pagesResumen de Derecho Procesal Civil Parte General Obra de Hernán Fabio López Blanco Julián Alejandro Bonilla EscobarJulian Alejandro Bonilla Escobar67% (3)

- Grupo 1 - Taller 1 - Función PúblicaDocument15 pagesGrupo 1 - Taller 1 - Función PúblicaANDRES100% (1)

- Contrato de Reconocimiento de Adeudo e Hipoteca Que CelebranDocument6 pagesContrato de Reconocimiento de Adeudo e Hipoteca Que CelebranAlan YudNo ratings yet

- Que Es Un Titulo ValorDocument9 pagesQue Es Un Titulo ValorTELLEZ Y REY ABOGADOSNo ratings yet

- Artículo Normas APA Notificaciones Código General Del ProcesoDocument20 pagesArtículo Normas APA Notificaciones Código General Del Procesocamilo buitragoNo ratings yet

- Examen Títulos Valores en ColombiaDocument9 pagesExamen Títulos Valores en ColombiaJUAN FERNANDO YEPEZNo ratings yet

- Parcial 1 Titulos ValoresDocument11 pagesParcial 1 Titulos ValoresclavealtaNo ratings yet

- Mecanismos Jurídicos de La Actuacion AdministrativaDocument44 pagesMecanismos Jurídicos de La Actuacion AdministrativaGonzalez YajairaNo ratings yet

- Demanda de Restitucion de Inmueble ArrendadoDocument15 pagesDemanda de Restitucion de Inmueble ArrendadoValentina Atuesta MolanoNo ratings yet

- Minuta Demanda LaboralDocument5 pagesMinuta Demanda Laboralcarlos florezNo ratings yet

- Trabajo en NegroDocument28 pagesTrabajo en NegroDerecho UMNo ratings yet

- Instituto de Previsión Social Del AbogadoDocument4 pagesInstituto de Previsión Social Del AbogadoMariangelis GonzálezNo ratings yet

- Modelo Subrogacion de Credito FSGDocument4 pagesModelo Subrogacion de Credito FSGkarenNo ratings yet

- TITULOS, Micelli Comision 10Document137 pagesTITULOS, Micelli Comision 10Camila BarinagaNo ratings yet

- ASAMBLEASDocument11 pagesASAMBLEASLizeth GonzalezNo ratings yet

- Remate de Bienes en El Proceso EjecutivoDocument3 pagesRemate de Bienes en El Proceso EjecutivoLis EbrattNo ratings yet

- Analisis Jurisprudencial (Precedente Judicial)Document7 pagesAnalisis Jurisprudencial (Precedente Judicial)JGomez AriasNo ratings yet

- Nulidad de Una Permuta - Dolo Por Una RetinienciaDocument9 pagesNulidad de Una Permuta - Dolo Por Una RetinienciaMariaJoséBonillaNo ratings yet

- INVESTIGACION DEL Contrato de Asociación en ParticipaciónDocument4 pagesINVESTIGACION DEL Contrato de Asociación en ParticipaciónMaría Guadalupe Perez cupilNo ratings yet

- Lex MercatoriaDocument4 pagesLex MercatoriaAlejandraUrregoNo ratings yet

- Aparceria y Colonia y SociedadDocument10 pagesAparceria y Colonia y SociedadJennifer PalmerNo ratings yet

- 03 SISTEMAS PREVISIONALES DEL BANCO CENTRAL DE HONDURAS, EL BCIE Y LA ENEE DiapositivasDocument18 pages03 SISTEMAS PREVISIONALES DEL BANCO CENTRAL DE HONDURAS, EL BCIE Y LA ENEE Diapositivassofia ayala50% (2)

- Concepto y Funcion Del Derecho PenalDocument18 pagesConcepto y Funcion Del Derecho PenalJean Carlos Sanchez PinoNo ratings yet

- Hermeneutica Juridica Gerencia Tributaria 2021Document85 pagesHermeneutica Juridica Gerencia Tributaria 2021Andres Felipe Ortega Gomez0% (1)

- Contrato de Arrendamiento Con Pacto Comisorio ExpresoDocument8 pagesContrato de Arrendamiento Con Pacto Comisorio ExpresoMARCO ANTONIO AGUIRRE REYES100% (1)

- Acta de Adjuntan de AcreedoresDocument2 pagesActa de Adjuntan de AcreedoresMiguelAlexisCastilloNo ratings yet

- Derecho Individual de TrabajoDocument12 pagesDerecho Individual de TrabajoMuñe KaNo ratings yet

- Resumen de Los ValoresDocument4 pagesResumen de Los ValoresK Ariela Cohen100% (4)

- El Notario en La Vida NacionalDocument5 pagesEl Notario en La Vida NacionalHelder Ariel Lopez Escobar100% (1)

- Diferencias Contratos Mercantiles y CivilesDocument1 pageDiferencias Contratos Mercantiles y CivilesAnonymous v09xP46oNo ratings yet

- Decreto 806 de Junio 4 de 2020Document8 pagesDecreto 806 de Junio 4 de 2020encuentroredNo ratings yet

- Recurso Tlefonia + SuplantacionDocument3 pagesRecurso Tlefonia + SuplantacionJaclyn Ximena Carrillo DíazNo ratings yet

- Sentencia Créditos IndexadosDocument8 pagesSentencia Créditos IndexadosDaylin Zarraga FonsecaNo ratings yet

- Cheques, Letras y PagaresDocument34 pagesCheques, Letras y PagaresEcononetNo ratings yet

- Mapa Coceptual - Procedimiento Ley 600 de 2000Document1 pageMapa Coceptual - Procedimiento Ley 600 de 2000Dpe Dpe100% (1)

- Diapositivas Proceso EjecutivoDocument31 pagesDiapositivas Proceso Ejecutivoandres felipe meloNo ratings yet

- Principios FundamentalesDocument9 pagesPrincipios FundamentalesMaria OrtizNo ratings yet

- Criminologia Y Psicologia Luis Rodriguez ManzaneraDocument17 pagesCriminologia Y Psicologia Luis Rodriguez ManzaneraAlex ChoqueNo ratings yet

- El Alma de La Toga ResumenDocument12 pagesEl Alma de La Toga ResumenReynel BarajasNo ratings yet

- Derecho Procesal Civil GeneralDocument306 pagesDerecho Procesal Civil GeneralValentina GilNo ratings yet

- Preparatorio Privado 2 CompletoDocument526 pagesPreparatorio Privado 2 CompletoNubia Liliana Rangel CamargoNo ratings yet

- TSJ - Planilla - Ejecución de Sentencia - 2021Document10 pagesTSJ - Planilla - Ejecución de Sentencia - 2021Wesley ParkerNo ratings yet

- Cesion de DerechosDocument8 pagesCesion de DerechosLuis AlejandroNo ratings yet

- Dpp3 - 10. Prueba Material, Documental y Otros Tipos de PruebaDocument5 pagesDpp3 - 10. Prueba Material, Documental y Otros Tipos de PruebamercedesNo ratings yet

- El Aval en Los Titulos Valores en ColombiaDocument9 pagesEl Aval en Los Titulos Valores en ColombiaPedro Luis MontañoNo ratings yet

- Caso SerafinaDocument44 pagesCaso SerafinaCarlos MartinezNo ratings yet

- LINTI - Boleta de Pago PDFDocument1 pageLINTI - Boleta de Pago PDFservitecno cba bachigol0% (1)

- La Extinción de Las ObligacionesDocument32 pagesLa Extinción de Las ObligacionesLidia De leonNo ratings yet

- Las Obligaciones de Género y de Especie o Cuerpo CiertoDocument1 pageLas Obligaciones de Género y de Especie o Cuerpo CiertoIvan ColinaNo ratings yet

- Inicia Demanda Por Consignación de Cuota AlimentariaDocument3 pagesInicia Demanda Por Consignación de Cuota AlimentariaAcosta Martinez Gabriela100% (1)

- Incidentes y Nulidades en El Código General Del ProcesoDocument9 pagesIncidentes y Nulidades en El Código General Del ProcesoVALERIA VASQUEZNo ratings yet

- Equilibrio en El Mercado Monetario PDFDocument13 pagesEquilibrio en El Mercado Monetario PDFKatherine Paredes Gomez100% (2)

- Microsoft Word - Guia de Ejercicios Matematicas FinancierasDocument112 pagesMicrosoft Word - Guia de Ejercicios Matematicas Financierasmirian caceres50% (2)

- Vocabulario Sistema BancarioDocument2 pagesVocabulario Sistema BancarioAgustin de GraciaNo ratings yet

- Anexo-Paso 4Document71 pagesAnexo-Paso 4miguel serrano0% (1)

- 2020 Cuestionario Derecho Financiero y TributarioDocument9 pages2020 Cuestionario Derecho Financiero y TributariojenniNo ratings yet

- Resumen MASTERCARDDocument4 pagesResumen MASTERCARDGonzalez Pablo EzequielNo ratings yet

- El Valor Del Dinero en El TiempoDocument119 pagesEl Valor Del Dinero en El TiempoCarlos CruzNo ratings yet

- Declaración Testimonial - Sobre ProviasDocument3 pagesDeclaración Testimonial - Sobre ProviasVeronica Chiroque BecerraNo ratings yet

- Caso 71 - Cuenta Corriente - Thiare LlanosDocument3 pagesCaso 71 - Cuenta Corriente - Thiare LlanosthiarellanosorianoNo ratings yet

- Leyes EspecialesDocument4 pagesLeyes EspecialesNatali HernándezNo ratings yet

- Contabilidad EspecializadaDocument9 pagesContabilidad EspecializadaMirnaNo ratings yet

- Solicitud de Correcccion Errores en Constancia de DetraccionDocument8 pagesSolicitud de Correcccion Errores en Constancia de DetraccionJohnnNo ratings yet

- Paga Tus PrestamosDocument11 pagesPaga Tus PrestamosRocael PalaciosNo ratings yet

- Contabilidad de Instituciones FinancierasDocument157 pagesContabilidad de Instituciones FinancierasDIANA777No ratings yet

- Ebi Link 2022Document36 pagesEbi Link 2022obedramos01No ratings yet

- Fase 3 Colaborativo Unidad 3Document13 pagesFase 3 Colaborativo Unidad 3DihanaMaarcelaDazaNo ratings yet

- Resolucion Caso 1Document2 pagesResolucion Caso 1Luula LuulitaNo ratings yet

- Sem de of 26 Al 1 Junio - BajaDocument16 pagesSem de of 26 Al 1 Junio - BajaMIRTA ALEJANDRA HELFER LEIVANo ratings yet

- Cuentas ContriccionalesDocument6 pagesCuentas ContriccionalesWalter MendozaNo ratings yet

- Presentación Cajilla de SeguridadDocument13 pagesPresentación Cajilla de SeguridadKevinOrtizNo ratings yet

- Ciclo - Gestionando La Crisis - Sesión 7 - R.Bonifaz PDFDocument80 pagesCiclo - Gestionando La Crisis - Sesión 7 - R.Bonifaz PDFJuan Francisco Flores HerediaNo ratings yet

- Boleto de OrnatoDocument10 pagesBoleto de OrnatoDenilsoOn VillatoroNo ratings yet

- QuizDocument18 pagesQuizsara camargoNo ratings yet

- Sistema Sico SiafDocument21 pagesSistema Sico SiafMario AndesNo ratings yet

- Taller I.docx Matematicas FinancieraDocument2 pagesTaller I.docx Matematicas Financieramiguel_1979No ratings yet

- Cajero Cepeban LimaDocument9 pagesCajero Cepeban LimaKevinRodríguezNo ratings yet

- Examen Especial A La Subgerencia de TesoreriaDocument4 pagesExamen Especial A La Subgerencia de TesoreriaJhon ContrerasNo ratings yet

- Act Sumativa Semana5Document8 pagesAct Sumativa Semana5Alicia OlguinNo ratings yet

- FORMACION LABORAL NuevoDocument19 pagesFORMACION LABORAL NuevoDaniela vanessa Rodríguez payaresNo ratings yet

- Trabajo Dº BancarioDocument25 pagesTrabajo Dº Bancarioerick ivan moraga rojasNo ratings yet