Professional Documents

Culture Documents

Análisis financiero: ratios financieros y su clasificación

Uploaded by

Yanire Linares MárquezOriginal Description:

Original Title

Copyright

Available Formats

Share this document

Did you find this document useful?

Is this content inappropriate?

Report this DocumentCopyright:

Available Formats

Análisis financiero: ratios financieros y su clasificación

Uploaded by

Yanire Linares MárquezCopyright:

Available Formats

Los ratios financieros (o indicadores financieros) son magnitudes relativas de dos valores numricos seleccionados extrados de los estados

financieros de una empresa. A menudo se utiliza en contabilidad, con objeto de tratar de evaluar la situacin financiera global de una empresa u otra organizacin. Las ratios financieros pueden ser utilizados por los administradores dentro de una empresa, los accionistas actuales y potenciales (propietarios) de una empresa, y por los acreedores de una empresa. Los analistas financieros utilizan los ratios financieros para comparar las fortalezas y debilidades en diversas empresas. Si las acciones de una compaa se negocian en un mercado financiero, el precio de mercado de las acciones se utiliza para el clculo de determinados ratios financieros. Los porcentajes pueden ser expresados como un valor decimal, tal como 0,10, o dados como un valor del porcentaje de equivalentes, tales como 10%. Algunas relaciones se cotizan generalmente en forma de porcentajes, especialmente proporciones que son generalmente o siempre menores que 1, como el rentabilidad, mientras que otros se expresan generalmente como nmeros decimales, especialmente los cocientes que son por lo general superiores a 1, tales como P/E ratio. Los ratios financieros cuantifican muchos aspectos de un negocio y son una parte integral del anlisis de estados financieros. Los ratios financieros se clasifican de acuerdo con el aspecto financiero de la empresa que las medidas de razn. Los ratios de liquidez miden la disponibilidad de efectivo para pagar la deuda. Los ratios de actividad miden la rapidez con que la empresa convierte activos no monetarios en dinero. Los coeficientes de endeudamiento miden la capacidad de la empresa para pagar deuda a largo plazo. Los ratios de rentabilidad miden el uso de la empresa de sus activos y el control de sus gastos para generar una tasa de rendimiento aceptable. Las relaciones de mercado medida de respuesta de los inversores a poseer acciones de una empresa y tambin el coste de la emisin de acciones. Estos tienen que ver con el retorno de la inversin para los accionistas, y con la relacin entre la rentabilidad y el valor de una inversin en acciones de la compaa.

Los ratios financieros permiten hacer comparaciones: entre empresas entre las industrias entre perodos de tiempo diferentes para una empresa entre una sola empresa y su promedio de la industria

Los ratios generalmente no son tiles a menos que sean acordes con las algo ms, como la rentabilidad histrica o de otra empresa. Por lo tanto, los ratios financieros de empresas en diferentes industrias, que se enfrentan a distintos riesgos, requerimientos de capital y competencia son por lo general difciles de comparar.

Caractersticas de los ratios Los ratios financieros se calculan a partir de dos o ms nmeros obtenidos de los estados financieros de las empresas. Estos nmeros pueden ser obtenidos del Balance o del Estado de Resultados. Con menos frecuencia se pueden obtener a partir del Estado de Evolucin de Patrimonio Neto o del Estado de Flujo de Efectivo. Estos ratios son usados por: los emisores de deuda para analizar el Riesgo crediticio. ejecutivos de la propia empresa para evaluar el rendimiento del personal (stock options) o de los proyectos. inversores burstiles que utilizando el Anlisis fundamental tratan de seleccionar los valores con mejores perspectivas.

Los ratios cuantifican numerosos aspectos del negocio, pero no se deberan utilizar individualmente sin tener en cuenta los estados financieros. Ms bien, deberan ser parte integral del anlisis de los estados financieros. Los resultados de un ratio sugerirn la pregunta "por qu?", y las respuesta provendra de un anlisis ms profundo o global en torno a la empresa que estuviese siendo analizada. Los ratios nos permiten hacer comparaciones: Entre compaas. Entre sectores de actividad (p.e. banca y petroqumicas). Entre diferentes periodos de tiempo de la misma organizacin. Entre una compaa y la media de su sector de actividad.

Puede no ser fiable comparar ratios de empresas de sectores de actividad distintos, que afrontan distintos riesgos, distinta estructura de activos y distinta competencia. Los Ratios Matemticamente, un ratio es una razn, es decir, la relacin entre dos nmeros. Son un conjunto de ndices, resultado de relacionar dos cuentas del Balance o del estado de Ganancias y Prdidas. Los ratios proveen informacin que permite tomar decisiones acertadas a quienes estn interesados en la empresa, sean stos sus dueos, banqueros, asesores, capacitadores, el gobierno, etc. Por ejemplo, si comparamos el activo corriente con el pasivo corriente, sabremos cul es la capacidad de pago de la empresa y si es suficiente para responder por las obligaciones contradas con terceros. Sirven para determinar la magnitud y direccin de los cambios sufridos en la empresa durante un periodo de tiempo. Fundamentalmente los ratios estn divididos en 4 grandes grupos: 2.1. ndices de liquidez. Evalan la capacidad de la empresa para atender sus compromisos de corto plazo. 2.2. ndices de Gestin o actividad. Miden la utilizacin del activo y comparan la cifra de ventas con el activo total, el inmovilizado material, el activo circulante o elementos que los integren.

2.3. ndices de Solvencia, endeudamiento o apalancamiento. Ratios que relacionan recursos y compromisos. 2.4. ndices de Rentabilidad. Miden la capacidad de la empresa para generar riqueza (rentabilidad econmica y financiera). 3. El Anlisis A. Anlisis de Liquidez Miden la capacidad de pago que tiene la empresa para hacer frente a sus deudas de corto plazo. Es decir, el dinero en efectivo de que dispone, para cancelar las deudas. Expresan no solamente el manejo de las finanzas totales de la empresa, sino la habilidad gerencial para convertir en efectivo determinados activos y pasivos corrientes. Facilitan examinar la situacin financiera de la compaa frente a otras, en este caso los ratios se limitan al anlisis del activo y pasivo corriente. Una buena imagen y posicin frente a los intermediarios financieros, requiere: mantener un nivel de capital de trabajo suficiente para llevar a cabo las operaciones que sean necesarias para generar un excedente que permita a la empresa continuar normalmente con su actividad y que produzca el dinero suficiente para cancelar las necesidades de los gastos financieros que le demande su estructura de endeudamiento en el corto plazo. Estos ratios son cuatro: 1a) Ratio de liquidez general o razn corriente El ratio de liquidez general lo obtenemos dividiendo el activo corriente entre el pasivo corriente. El activo corriente incluye bsicamente las cuentas de caja, bancos, cuentas y letras por cobrar, valores de fcil negociacin e inventarios. Este ratio es la principal medida de liquidez, muestra qu proporcin de deudas de corto plazo son cubiertas por elementos del activo, cuya conversin en dinero corresponde aproximadamente al vencimiento de las deudas.

Para DISTMAFERQUI SAC el ratio de liquidez general, en el 2004 es:

Esto quiere decir que el activo corriente es 2.72 veces ms grande que el pasivo corriente; o que por cada UM de deuda, la empresa cuenta con UM 2.72 para pagarla. Cuanto mayor sea el valor de esta razn, mayor ser la capacidad de la empresa de pagar sus deudas. 2a) Ratio prueba cida Es aquel indicador que al descartar del activo corriente cuentas que no son fcilmente realizables, proporciona una medida ms exigente de la capacidad de pago de una empresa en el corto plazo. Es algo ms severa que la anterior y es calculada restando el inventario del activo corriente y dividiendo esta diferencia entre el pasivo corriente. Los inventarios son excluidos del anlisis porque son los activos menos lquidos y los ms sujetos a prdidas en caso de quiebra.

La prueba cida para el 2004, en DISTMAFERQUI SAC es:

A diferencia de la razn anterior, esta excluye los inventarios por ser considerada la parte menos lquida en caso de quiebra. Esta razn se concentra en los activos ms lquidos, por lo que proporciona datos ms correctos al analista. 3a) Ratio prueba defensiva Permite medir la capacidad efectiva de la empresa en el corto plazo; considera nicamente los activos mantenidos en Caja-Bancos y los valores negociables, descartando la influencia de la variable tiempo y la incertidumbre de los precios de las dems cuentas del activo corriente. Nos indica la capacidad de la empresa para operar con sus activos ms lquidos, sin recurrir a sus flujos de venta. Calculamos este ratio dividiendo el total de los saldos de caja y bancos entre el pasivo corriente.

En DISTMAFERQUI SAC para el 2004, tenemos:

Es decir, contamos con el 21.56% de liquidez para operar sin recurrir a los flujos de venta 4a) Ratio capital de trabajo Como es utilizado con frecuencia, vamos a definirla como una relacin entre los Activos Corrientes y los Pasivos Corrientes; no es una razn definida en trminos de un rubro dividido por otro. El Capital de Trabajo, es lo que le queda a la firma despus de pagar sus deudas inmediatas, es la diferencia entre los Activos Corrientes menos Pasivos Corrientes; algo as como el dinero que le queda para poder operar en el da a da.

El valor del capital de trabajo en DISTMAFERQUI SAC en el 2004 es:

En nuestro caso, nos est indicando que contamos con capacidad econmica para responder obligaciones con terceros. Observacin importante: Decir que la liquidez de una empresa es 3, 4 veces a ms no significa nada. A este resultado matemtico es necesario darle contenido econmico. 5a) Ratios de liquidez de las cuentas por cobrar

Las cuentas por cobrar son activos lquidos slo en la medida en que puedan cobrarse en un tiempo prudente. Razones bsicas:

Para DISTMAFERQUI SAC., este ratio es:

El ndice nos est sealando, que las cuentas por cobrar estn circulando 61 das, es decir, nos indica el tiempo promedio que tardan en convertirse en efectivo.

Para DISTMAFERQUI SAC., este ratio es:

Las razones (5 y 6) son recprocas entre s. Si dividimos el perodo promedio de cobranzas entre 360 das que tiene el ao comercial o bancario, obtendremos la rotacin de las cuentas por cobrar 5.89 veces al ao. Asimismo, el nmero de das del ao dividido entre el ndice de rotacin de las cuentas por cobrar nos da el perodo promedio de cobranza. Podemos usar indistintamente estos ratios. B. Anlisis de la Gestin o actividad Miden la efectividad y eficiencia de la gestin, en la administracin del capital de trabajo, expresan los efectos de decisiones y polticas seguidas por la empresa, con respecto a la utilizacin de sus fondos. Evidencian cmo se manej la empresa en lo referente a cobranzas, ventas al contado, inventarios y ventas totales. Estos ratios implican una comparacin entre ventas y activos necesarios para soportar el nivel de ventas, considerando que existe un apropiado valor de correspondencia entre estos conceptos. Expresan la rapidez con que las cuentas por cobrar o los inventarios se convierten en efectivo. Son un complemento de las razones de liquidez, ya que permiten precisar aproximadamente el perodo de tiempo que la cuenta respectiva (cuenta por cobrar, inventario), necesita para convertirse en dinero. Miden la capacidad que tiene la gerencia para generar fondos internos, al administrar en forma adecuada los recursos invertidos en estos activos. As tenemos en este grupo los siguientes ratios: 1b) Ratio rotacin de cartera (cuentas por cobrar) Miden la frecuencia de recuperacin de las cuentas por cobrar. El propsito de este ratio es medir el plazo promedio de crditos otorgados a los clientes y, evaluar la poltica de crdito y cobranza. El saldo en cuentas por cobrar no debe superar el volumen de ventas. Cuando este saldo es mayor

que las ventas se produce la inmovilizacin total de fondos en cuentas por cobrar, restando a la empresa, capacidad de pago y prdida de poder adquisitivo. Es deseable que el saldo de cuentas por cobrar rote razonablemente, de tal manera que no implique costos financieros muy altos y que permita utilizar el crdito como estrategia de ventas. Perodo de cobros o rotacin anual: Puede ser calculado expresando los das promedio que permanecen las cuentas antes de ser cobradas o sealando el nmero de veces que rotan las cuentas por cobrar. Para convertir el nmero de das en nmero de veces que las cuentas por cobrar permanecen inmovilizados, dividimos por 360 das que tiene un ao. Perodo de cobranzas:

Para DISTMAFERQUI SAC en el 2004 tenemos:

Rotacin anual:

Esto quiere decir que la empresa convierte en efectivo sus cuentas por cobrar en 63.97 das o rotan 5.63 veces en el perodo. La rotacin de la cartera un alto nmero de veces, es indicador de una acertada poltica de crdito que impide la inmovilizacin de fondos en cuentas por cobrar. Por lo general, el nivel ptimo de la rotacin de cartera se encuentra en cifras de 6 a 12 veces al ao, 60 a 30 das de perodo de cobro. 2b) Rotacin de los Inventarios Cuantifica el tiempo que demora la inversin en inventarios hasta convertirse en efectivo y permite saber el nmero de veces que esta inversin va al mercado, en un ao y cuntas veces se repone. Existen varios tipos de inventarios. Una industria que transforma materia prima, tendr tres tipos de inventarios: el de materia prima, el de productos en proceso y el de productos terminados. Si la empresa se dedica al comercio, existir un slo tipo de inventario, denominado contablemente, como mercancas. Perodo de la inmovilizacin de inventarios o rotacin anual: El nmero de das que permanecen inmovilizados o el nmero de veces que rotan los inventarios en el ao. Para convertir el nmero de das en nmero de veces que la inversin mantenida en productos terminados va al mercado, dividimos por 360 das que tiene un ao.

Perodo de inmovilizacin de inventarios:

Podemos tambin medirlo de dos formas, tomando como ejemplo DISTMAFERQUI SAC en el 2004:

Rotacin anual:

Esto quiere decir que los inventarios van al mercado cada 172 das, lo que demuestra una baja rotacin de esta inversin, en nuestro caso 2.09 veces al ao. A mayor rotacin mayor movilidad del capital invertido en inventarios y ms rpida recuperacin de la utilidad que tiene cada unidad de producto terminado. Para calcular la rotacin del inventario de materia prima, producto terminado y en proceso se procede de igual forma. Podemos tambin calcular la ROTACION DE INVENTARIOS, como una indicacin de la liquidez del inventario.

Nos indica la rapidez con que cambia el inventario en cuentas por cobrar por medio de las ventas. Mientras ms alta sea la rotacin de inventarios, ms eficiente ser el manejo del inventario de una empresa. 3b) Perodo promedio de pago a proveedores Este es otro indicador que permite obtener indicios del comportamiento del capital de trabajo. Mide especficamente el nmero de das que la firma, tarda en pagar los crditos que los proveedores le han otorgado. Una prctica usual es buscar que el nmero de das de pago sea mayor, aunque debe tenerse cuidado de no afectar su imagen de buena paga con sus proveedores de materia prima. En pocas inflacionarias debe descargarse parte de la prdida de poder adquisitivo del dinero en los proveedores, comprndoles a crdito. Perodo de pagos o rotacin anual: En forma similar a los ratios anteriores, este ndice puede ser calculado como das promedio o rotaciones al ao para pagar las deudas.

Rotacin anual:

Los resultados de este ratio lo debemos interpretar de forma opuesta a los de cuentas por cobrar e inventarios. Lo ideal es obtener una razn lenta (es decir 1, 2 4 veces al ao) ya que significa que estamos aprovechando al mximo el crdito que le ofrecen sus proveedores de materia prima. Nuestro ratio est muy elevado. 4b) Rotacin de caja y bancos Dan una idea sobre la magnitud de la caja y bancos para cubrir das de venta. Lo obtenemos multiplicando el total de Caja y Bancos por 360 (das del ao) y dividiendo el producto entre las ventas anuales.

Para DISTMAFERQUI SAC en el 2004, tenemos:

Interpretando el ratio, diremos que contamos con liquidez para cubrir 16 das de venta. 5b) Rotacin de Activos Totales Ratio que tiene por objeto medir la actividad en ventas de la firma. O sea, cuntas veces la empresa puede colocar entre sus clientes un valor igual a la inversin realizada. Para obtenerlo dividimos las ventas netas por el valor de los activos totales:

Para DISTMAFERQUI SAC en el 2004, tenemos:

Es decir que nuestra empresa est colocando entre sus clientes 1.23 veces el valor de la inversin efectuada.

Esta relacin indica qu tan productivos son los activos para generar ventas, es decir, cunto se est generando de ventas por cada UM invertido. Nos dice qu tan productivos son los activos para generar ventas, es decir, cunto ms vendemos por cada UM invertido. 6b) Rotacin del Activo Fijo Esta razn es similar a la anterior, con el agregado que mide la capacidad de la empresa de utilizar el capital en activos fijos. Mide la actividad de ventas de la empresa. Dice, cuntas veces podemos colocar entre los clientes un valor igual a la inversin realizada en activo fijo.

Para DISTMAFERQUI SAC en el 2004 resulta:

Es decir, estamos colocando en el mercado 5.40 veces el valor de lo invertido en activo fijo. C. Anlisis de Solvencia, endeudamiento o apalancamiento Estos ratios, muestran la cantidad de recursos que son obtenidos de terceros para el negocio. Expresan el respaldo que posee la empresa frente a sus deudas totales. Dan una idea de la autonoma financiera de la misma. Combinan las deudas de corto y largo plazo. Permiten conocer qu tan estable o consolidada es la empresa en trminos de la composicin de los pasivos y su peso relativo con el capital y el patrimonio. Miden tambin el riesgo que corre quin ofrece financiacin adicional a una empresa y determinan igualmente, quin ha aportado los fondos invertidos en los activos. Muestra el porcentaje de fondos totales aportados por el dueo(s) o los acreedores ya sea a corto o mediano plazo. Para la entidad financiera, lo importante es establecer estndares con los cuales pueda medir el endeudamiento y poder hablar entonces, de un alto o bajo porcentaje. El analista debe tener claro que el endeudamiento es un problema de flujo de efectivo y que el riesgo de endeudarse consiste en la habilidad que tenga o no la administracin de la empresa para generar los fondos necesarios y suficientes para pagar las deudas a medida que se van venciendo. 1c) Estructura del capital (deuda patrimonio) Es el cociente que muestra el grado de endeudamiento con relacin al patrimonio. Este ratio evala el impacto del pasivo total con relacin al patrimonio. Lo calculamos dividiendo el total del pasivo por el valor del patrimonio:

Para DISTMAFERQUI SAC en el 2004, tenemos:

Esto quiere decir, que por cada UM aportada por el dueo(s), hay UM 0.81 centavos o el 81% aportado por los acreedores. 2c) Endeudamiento Representa el porcentaje de fondos de participacin de los acreedores, ya sea en el corto o largo plazo, en los activos. En este caso, el objetivo es medir el nivel global de endeudamiento o proporcin de fondos aportados por los acreedores.

Ilustrando el caso de DISTMAFERQUI SAC en el 2004, tenemos:

Es decir que en nuestra empresa analizada para el 2004, el 44.77% de los activos totales es financiado por los acreedores y de liquidarse estos activos totales al precio en libros quedara un saldo de 55.23% de su valor, despus del pago de las obligaciones vigentes. 3c) Cobertura de gastos financieros Este ratio nos indica hasta qu punto pueden disminuir las utilidades sin poner a la empresa en una situacin de dificultad para pagar sus gastos financieros.

Para DISTMAFERQUI SAC en el 2004, tenemos:

Una forma de medirla es aplicando este ratio, cuyo resultado proyecta una idea de la capacidad de pago del solicitante. Es un indicador utilizado con mucha frecuencia por las entidades financieras, ya que permite conocer la facilidad que tiene la empresa para atender sus obligaciones derivadas de su deuda. 4c) Cobertura para gastos fijos Este ratio permite visualizar la capacidad de supervivencia, endeudamiento y tambin medir la capacidad de la empresa para asumir su carga de costos fijos. Para calcularlo dividimos el margen bruto por los gastos fijos. El margen bruto es la nica posibilidad que tiene la compaa para responder por sus costos fijos y por cualquier gasto adicional, como por ejemplo, los financieros.

Aplicando a nuestro ejemplo tenemos:

Para el caso consideramos como gastos fijos los rubros de gastos de ventas, generales y administrativos y depreciacin. Esto no significa que los gastos de ventas corresponden necesariamente a los gastos fijos. Al clasificar los costos fijos y variables deber analizarse las particularidades de cada empresa. D. Anlisis de Rentabilidad Miden la capacidad de generacin de utilidad por parte de la empresa. Tienen por objetivo apreciar el resultado neto obtenido a partir de ciertas decisiones y polticas en la administracin de los fondos de la empresa. Evalan los resultados econmicos de la actividad empresarial. Expresan el rendimiento de la empresa en relacin con sus ventas, activos o capital. Es importante conocer estas cifras, ya que la empresa necesita producir utilidad para poder existir. Relacionan directamente la capacidad de generar fondos en operaciones de corto plazo. Indicadores negativos expresan la etapa de desacumulacin que la empresa est atravesando y que afectar toda su estructura al exigir mayores costos financieros o un mayor esfuerzo de los dueos, para mantener el negocio. Los indicadores de rentabilidad son muy variados, los ms importantes y que estudiamos aqu son: la rentabilidad sobre el patrimonio, rentabilidad sobre activos totales y margen neto sobre ventas. 1d) Rendimiento sobre el patrimonio Esta razn lo obtenemos dividiendo la utilidad neta entre el patrimonio neto de la empresa. Mide la rentabilidad de los fondos aportados por el inversionista.

Para DISTMAFERQUI SAC en el 2004, tenemos:

Esto significa que por cada UM que el dueo mantiene en el 2004 genera un rendimiento del 3.25% sobre el patrimonio. Es decir, mide la capacidad de la empresa para generar utilidad a favor del propietario. 2d) Rendimiento sobre la inversin Lo obtenemos dividiendo la utilidad neta entre los activos totales de la empresa, para establecer la efectividad total de la administracin y producir utilidades sobre los activos totales disponibles. Es una medida de la rentabilidad del negocio como proyecto independiente de los accionistas.

Para DISTMAFERQUI SAC en el 2004, tenemos:

Quiere decir, que cada UM invertido en el 2004 en los activos produjo ese ao un rendimiento de 1.79% sobre la inversin. Indicadores altos expresan un mayor rendimiento en las ventas y del dinero invertido. 3d) Utilidad activo Este ratio indica la eficiencia en el uso de los activos de una empresa, lo calculamos dividiendo las utilidades antes de intereses e impuestos por el monto de activos.

Nos est indicando que la empresa genera una utilidad de 12.30% por cada UM invertido en sus activos 4d) Utilidad ventas Este ratio expresa la utilidad obtenida por la empresa, por cada UM de ventas. Lo obtenemos dividiendo la utilidad entes de intereses e impuestos por el valor de activos.

Es decir que por cada UM vendida hemos obtenido como utilidad el 10.01% en el 2004. 5d) Utilidad por accin Ratio utilizado para determinar las utilidades netas por accin comn.

Para DISTMAFERQUI SAC en el 2004, tenemos:

Este ratio nos est indicando que la utilidad por cada accin comn fue de UM 0.7616. 6d) Margen bruto y neto de utilidad Margen Bruto

Este ratio relaciona las ventas menos el costo de ventas con las ventas. Indica la cantidad que se obtiene de utilidad por cada UM de ventas, despus de que la empresa ha cubierto el costo de los bienes que produce y/o vende.

Indica las ganancias en relacin con las ventas, deducido los costos de produccin de los bienes vendidos. Nos dice tambin la eficiencia de las operaciones y la forma como son asignados los precios de los productos. Cuanto ms grande sea el margen bruto de utilidad, ser mejor, pues significa que tiene un bajo costo de las mercancas que produce y/ o vende. Margen Neto Rentabilidad ms especfico que el anterior. Relaciona la utilidad lquida con el nivel de las ventas netas. Mide el porcentaje de cada UM de ventas que queda despus de que todos los gastos, incluyendo los impuestos, han sido deducidos. Cuanto ms grande sea el margen neto de la empresa tanto mejor.

Para DISTMAFERQUI SAC en el 2004, tenemos:

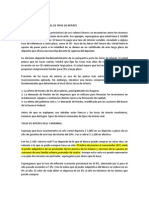

Esto quiere decir que en el 2004 por cada UM que vendi la empresa, obtuvo una utilidad de 1.46%. Este ratio permite evaluar si el esfuerzo hecho en la operacin durante el perodo de anlisis, est produciendo una adecuada retribucin para el empresario. 3.1. Anlisis DU - PONT Para explicar por ejemplo, los bajos mrgenes netos de venta y corregir la distorsin que esto produce, es indispensable combinar esta razn con otra y obtener as una posicin ms realista de la empresa. A esto nos ayuda el anlisis DUPONT. Este ratio relaciona los ndices de gestin y los mrgenes de utilidad, mostrando la interaccin de ello en la rentabilidad del activo. La matriz del Sistema DUPONT expuesta al final, nos permite visualizar en un solo cuadro, las principales cuentas del balance general, as como las principales cuentas del estado de resultados. As mismo, observamos las principales razones financieras de liquidez, de actividad, de endeudamiento y de rentabilidad.

En nuestro ejemplo para el 2004, tenemos:

Tenemos, por cada UM invertido en los activos un rendimiento de 9.67% y 9.87% respectivamente, sobre los capitales invertidos. 4. Limitaciones de los ratios No obstante la ventaja que nos proporcionan los ratios, estos tienen una serie de limitaciones, como son: Dificultades para comparar varias empresas, por las diferencias existentes en los mtodos contables de valorizacin de inventarios, cuentas por cobrar y activo fijo. Comparan la utilidad en evaluacin con una suma que contiene esa misma utilidad. Por ejemplo, al calcular el rendimiento sobre el patrimonio dividimos la utilidad del ao por el patrimonio del final del mismo ao, que ya contiene la utilidad obtenida ese periodo como utilidad por repartir. Ante esto es preferible calcular estos indicadores con el patrimonio o los activos del ao anterior. Siempre estn referidos al pasado y no son sino meramente indicativos de lo que podr suceder. Son fciles de manejar para presentar una mejor situacin de la empresa. Son estticos y miden niveles de quiebra de una empresa.

Indicador financiero

Un indicador financiero o ndice financiero es una relacin entre cifras extractadas de los estados financieros y otros informes contables de una empresa con el propsito de reflejar en forma objetiva el comportamiento de la misma. Refleja, en forma numrica, el comportamiento o el desempeo de toda una organizacin o una de sus partes. Al ser comparada con algn nivel de referencia, el anlisis de estos indicadores puede estar sealando alguna desviacin sobre la cual se podrn tomar acciones correctivas o preventivas segn el caso. 1 Las razones o indicadores financieros son el producto de establecer resultados numricos basados en relacionar dos cifras o cuentas bien sea del Balance General y/o del Estado de Prdidas y Ganancias. Los resultados as obtenidos por si solos no tienen mayor significado; slo cuando los relacionamos unos con otros y los comparamos con los de aos anteriores o con los de empresas del mismo sector y a su vez el analista se preocupa por conocer a fondo la operacin de la compaa, podemos obtener resultados ms significativos y sacar conclusiones sobre la real situacin financiera de una empresa. Adicionalmente, nos permiten calcular indicadores promedio de empresas del mismo sector, para emitir un diagnstico financiero y determinar tendencias que nos son tiles en las proyecciones financieras. El analista financiero, puede establecer tantos indicadores financieros como considere necesarios y tiles para su estudio. Para ello puede simplemente establecer razones financieras entre dos o ms cuentas, que desde luego sean

lgicas y le permitan obtener conclusiones para la evaluacin respectiva. Para una mayor claridad en los conceptos de los indicadores financieros.

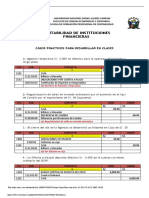

Para el anlisis es necesario incluir los siguientes datos adicionales:

1.- ndice de Solvencia Sirve para medir las disponibilidades de la empresa, a corto plazo, para pagar sus deudas tambin de corto plazo, tambin se le denomina relacin corriente.

El ndice Standard puede ubicarse entre 1,5 y 2,5. 2.- ndice de Liquidez Tambin sirve para medir la disponibilidad de la empresa a corto plazo, para cubrir las deudas de similar perodo, pero en esta frmula, se resta los inventarios.

El Standard de este ndice puede ubicarse entre 0.5 y 1.0 3.- ndice de Liquidez Inmediata o Prueba cida Este ndice mide la capacidad inmediata de pago que tiene la entidad, frente a sus obligaciones corrientes, se considera un ndice ms rgido para medir la liquidez de la empresa, igual que en el caso anterior, el Standard se ubica entre 0.5 y 1.0. Para calcular este ndice existen dos frmulas que se presentan a continuacin.

4.- ndice de Inventarios a Activo Corriente Sirve para indicar la proporcin que existe entre los rubros menos lquidos del grupo del activo corriente y el total del grupo, el Standard se ubica entre 0.5.

5.- ndice de Rotacin de Inventarios Este ndice sirve para sealar el nmero de veces que el inventario de productos terminados o de mercaderas se ha renovado como resultado de las ventas realizadas en un determinado perodo. De preferencia es aceptable una rotacin elevada, aunque esto depende del tipo de actividad de la entidad y de la naturaleza de los bienes comercializados. El promedio de los inventarios se obtiene sumando el inventario inicial ms el inventario final y dividiendo para dos.

6.- Permanencia de Inventarios Este ndice se refiere al nmero de das que en promedio, el inventario ha permanecido en las bodegas antes de venderse. De preferencia es aceptable un plazo medio menor frente a un mayor, pues esto implica una reduccin de gastos financieros y como consecuencia una inversin menor.

7.- Rotacin de Cuentas por Cobrar Sirve para establecer el nmero de veces que en promedio, se han recuperado las ventas a crdito dentro de un ciclo de operacin. Es aceptable una rotacin alta a una rotacin lenta, se deben tomar en consideracin los problemas de prdidas de clientes por presin en los cobros principalmente. El promedio de cuentas por cobrar se obtiene sumando las cuentas por cobrar al inicio del perodo ms las cuentas por cobrar al final del perodo y se divide para dos.[2]

8.- Permanencia de Cuentas por Cobrar Este ndice seala el nmero de das que la entidad se demora en promedio, para recuperar las ventas a crdito, consigue evaluar la eficiencia de la gestin comercial y de cobros. Se compara con el plazo medio normal que la empresa da a sus clientes y se puede establecer un atraso o adelanto promedio en los cobros.

9.- Capital de Trabajo Indica la cantidad de recursos que posee la entidad para realizar sus operaciones, despus de pagar sus obligaciones a corto plazo.

10.- Inventarios a Capital de Trabajo Indica el porcentaje de los Inventarios sobre el Capital de Trabajo; si es demasiado alto, demuestra una excesiva inversin en la formacin de los inventarios de la empresa.[3]

Como se puede observar, en una misma hoja de Excel, se puede aplicar todas las frmulas que posibilitan obtener los ndices; es aconsejable para colocar los datos de las frmulas hacer referencia a la ubicacin de las celdas donde se encuentren los valores, de tal forma que si las cifras de los balances cambia, la frmula contine operativa. Por ejemplo en la imagen que aparece a continuacin, en la celda C113, se hace referencia al valor de la celda C18 de la hoja GENERAL, con la frmula =GENERAL!C18 igual situacin se da con el valor del Capital de Trabajo, hasta aplicar la divisin para determinar el porcentaje.

Todos los ndices estudiados, sirven para realizar un mejor anlisis de la situacin de una entidad para tomar adecuadas decisiones con respecto a varios rubros de los balances. Se puede establecer ms ndices dependiendo de los requerimientos de los ejecutivos para un anlisis ms detallado.

ESTADOS FINANCIEROS REEXPRESADOS La reexpresin de estados financieros es actualizar los datos e informacin de los estados financieros que contienen de acuerdo a la inflacin del perodo actual para que no muestren informacin errnea y poder obtener los valores correctos. INFLACIN Es el aumento sostenido y generalizado del nivel de precios de bienes y servicios, medido frente a un poder adquisitivo estable. Se define tambin como la cada en el valor de mercado o del poder adquisitivo de una moneda en una economa en particular, lo que se diferencia de la devaluacin, dado que esta ltima se refiere a la cada en el valor de la moneda de un pas con relacin a otra moneda cotizada en los mercados internacionales como el dlar estadounidense, el euro o el yen. NIVEL GENERAL DE PRECIOS Es el nivel de aquellos precios que determinan el valor promedio de los bienes y servicios que el sistema ofrece y que, por lo general, tienen un lugar en la estructura de gastos de los diferentes agentes econmicos. NDICE GENERAL DE PRECIOS Es un ndice en el que se cotejan los precios de un conjunto de productos que una cantidad de consumidores adquiere de manera regular, y la variacin con respecto del precio de cada uno, respecto de una muestra anterior. De esta forma se pretende medir, mensualmente, la evolucin del nivel de precios de bienes y servicios de consumo en un pas. reexpresin de los Estados financieros Es el proceso contable mediante el cual se reconoce el incremento de precios en la revaluacin de los activos de una empresa. A travs de este procedimiento se afecta directamente el balance general, en el cual se deber hacer su respectiva anotacin por efecto de auditora y, por tanto, ser necesario tomar como referencia de revaluacin los aumentos que se han registrado en los ndices de precios. PARA QUE SE REEXPRESAN LOS ESTADOS FINANCIEROS? Es para presentar la verdadera situacin de la empresa en el momento de cuando se presenten los estados financieros, ya que debido a la inflacin los estados financieros pueden estar presentando saldos no reales y por este motivo se deben actualizar dichos saldos, haciendo los ajustes correspondientes por los efectos de la inflacin. importancia de la reexpresin de los estados financieros Los estados financieros se limitan a proporcionar una informacin obtenida del registro de las operaciones de la empresa bajo juicios personales y principios de contabilidad, an cuando generalmente sea una situacin distinta a la situacin real del valor de la empresa. Al hablar del valor pensamos en una estimacin sujeta a mltiples factores econmicos que no estn regidos por principios de contabilidad. La reexpresin de los estados financieros se rige bajo el principio de la inflacin. La moneda, que es un instrumento de medida de la contabilidad, carece de estabilidad, ya que su poder adquisitivo cambia constantemente; por tanto, las cifras contenidas en los estados financieros no representan valores absolutos y la informacin que presentan no es la exacta de su situacin ni de su productividad. Las diferencias que existen entre las cifras que presentan los estados financieros basados en costos histricos y el valor real son originadas por lo menos por los siguientes factores: * Prdida del poder adquisitivo de la moneda. * Oferta y demanda. * Plusvala. * Estimacin defectuosa de la vida probable de los bienes (activos fijos). La prdida del poder adquisitivo de la moneda es provocada por la inflacin, que es el aumento sostenido y generalizado en el nivel de precios. El registro de las operaciones se hace en unidades monetarias con el poder adquisitivo que tiene el momento en que se adquieren los bienes y servicios; es decir las transacciones se registran al costo de acuerdo con principios de contabilidad. Esto tiene como consecuencia, en una economa inflacionaria, que dichas operaciones con el transcurso del tiempo queden expresadas a costos de aos anteriores, an cuando su valor equivalente en unidades monetarias actuales sea superior, de tal suerte que los estados

financieros preparados con base en el costo no representan su valor actual. La informacin que se presenta en el estado de situacin financiera se ve distorsionada fundamentalmente en las inversiones presentadas por bienes, que fueron registrados a su costo de adquisicin y cuyo precio ha variado con el transcurso del tiempo. Generalmente los inventarios muestran diferencias de relativa importancia debido a la rotacin que tienen ya que su valuacin se encuentra ms o menos actualizada. Las inversiones de carcter permanente, como son terrenos, edificios, maquinaria y equipo en general, cuyo precio de adquisicin ha quedado esttico en el tiempo, generalmente muestran diferencias importantes en relacin con su valor actual. Por otra parte, el capital de las empresas pierde su poder de compra con el transcurso del tiempo debido a la prdida paulatina del poder adquisitivo de la moneda. Desde el punto de vista de la informacin de los resultados de operaciones de la empresa, tenemos deficiencias originadas principalmente por la falta de actualizacin del valor de los inventarios y de la intervencin de una depreciacin real. Qu sucede con la inflacin en la reexpresin de los estados financieros? Da origen a una incertidumbre para la toma de decisiones porque se carece de informacin actualizada y, si no se tiene la poltica de separar de las utilidades como mnimo una cantidad que sumada al capital, d como resultado un poder de compra por lo menos igual al del ao anterior, la consecuencia ser la descapitalizacin de la empresa y, con el transcurso del tiempo, su desaparicin. De ah la importancia de reexpresin de los estados financieros, la reexpresin de la informacin financiera es presentar los estados financieros de una empresa en cifras o pesos del poder adquisitivo a la fecha de cierre del ltimo ejercicio. Debido a que los estados financieros se formulan de acuerdo con el principio de base o valor histrico, en el que se establece que el valor es igual al costo, las operaciones se registran en unidades monetarias en las fechas en que se realizan y, por tanto, estamos sumando monedas con diferente poder adquisitivo. De tal forma, los estados financieros muestran una situacin financiera pero no econmica. La reexpresin de estados financieros puede llevar beneficios a ciertas empresas que an sin cotizar en bolsa, requieran en un momento dado de informacin ms completa, veraz o actualizada, para toma de decisiones de la direccin de la empresa, como por ejemplo si es conveniente repartir dividendos, en qu momento y por qu monto, etc. Pero la reexpresin tiene un costo elevado, que es laboriosa, que requiere de mucha informacin histrica detallada la cual muchas veces no es fcil de obtener en el tipo de empresa que suele ser la mayora de las dominicanas y por ltimo que los beneficios de la citada reexpresin son limitados, en cuanto a que solo sirven transitoriamente en la fecha de los estados financieros reexpresados. As es que, la decisin de reexpresar los estados financieros solo compete a la empresa en cuestin, y que la decisin debe tomarse atendiendo al objetivo que se persiga y a la situacin especfica de cada negocio.

LOS ESTADOS FINANCIEROS SON REEXPRESADOS EN BASE A DOS TIPOS DE PARTIDAS: BENEFICIOS DE LA REEXPRESIN DE ESTADOS FINANCIEROS * Generar confiabilidad en la informacin financiera. * Permitir la comparabilidad en la informacin. * Permite realizar proyecciones financieras de negocio. * Permite evaluar los resultados obtenidos con los planeados. * Permite determinar la rentabilidad real del negocio. * Contar como empresa con informacin fidedigna y transparente. * Ser vista como empresa con responsabilidad social empresarial al presentar cifras financieras correctas y transparentes.

Cmo analizar los cambios en el nivel general de precios? Los precios valoran e informan sobre la escasez o abundancia de un recurso o producto en relacin con lo que una sociedad requiere. Expresan equivalencias de unos bienes en trminos de otros y, en cierta forma, permiten expresar poder adquisitivo, pues en la disponibilidad de bienes o servicios los precios reflejan que puede obtenerse a cambio de ellos. Un nivel general de precios ofrece informacin que resulta fundamental para orientar a quienes tienen que tomar decisiones sobre qu y cunto consumir, cmo distribuir, cmo y qu producir. Sin embargo, los precios existentes no siempre son los ms adecuados. De no utilizarse cruces e informacin de anlisis precisos que faciliten ptimas asignaciones de recursos, no servirn para orientar decisiones individuales hacia la solucin de problemas econmicos. Lograr una estabilidad de precios es un claro objetivo dentro de la poltica econmica de un pas. Estabilidad significa que se den las condiciones adecuadas para que unos precios varen en relacin con otros a travs del tiempo, y puedan obtenerse las ventajas de su uso para mejorar la organizacin de la actividad econmica. Se busca por tanto estabilidad en el nivel general de precios, entendiendo ste como el nivel de aquellos precios que determinan el valor promedio de los bienes y servicios que el sistema ofrece y que, por lo general, tienen un lugar en la estructura de gastos de los diferentes agentes econmicos. Pero los precios reflejan el estado de la demanda en relacin con la oferta y se modifican en respuesta a cambios de una o de otra. S el mecanismo de mercado funciona, un exceso de la cantidad demandada sobre la ofrecida har aumentar el precio hasta que el exceso se elimine y viceversa. De otro lado, un aumento en la capacidad de demanda de un bien (sin respuesta similar en la capacidad a ofrecer) tiende a generar un incremento tanto en el precio como en la cantidad que se est dispuesto a transar y viceversa

You might also like

- Indicadores financieros: liquidez, endeudamiento y actividadDocument15 pagesIndicadores financieros: liquidez, endeudamiento y actividadrwaked2No ratings yet

- Licenciatura ejecutiva: Contabilidad avanzadaDocument5 pagesLicenciatura ejecutiva: Contabilidad avanzadaDaniel Pacheco MartinezNo ratings yet

- Resumen A Groso ModoDocument4 pagesResumen A Groso ModoToño FasanandoNo ratings yet

- Cartera de Negocios-Uen Matriz BCGDocument7 pagesCartera de Negocios-Uen Matriz BCGapi-248397677No ratings yet

- Caso PracticoDocument19 pagesCaso PracticoJEANNo ratings yet

- Sección 15Document2 pagesSección 15Antonio SanchezNo ratings yet

- Presupuesto de caja: métodos y elaboraciónDocument6 pagesPresupuesto de caja: métodos y elaboraciónDIANANo ratings yet

- Planeamiento PresupuestarioDocument43 pagesPlaneamiento PresupuestarioLeslie Guisela Jimenez VerasteguiNo ratings yet

- Cia Universus Ecuador 2019-2020 PlantillaDocument35 pagesCia Universus Ecuador 2019-2020 PlantillaPatricio Ordoñez BaldeonNo ratings yet

- Ingresos y Gastos - PresupuestoDocument29 pagesIngresos y Gastos - Presupuestokkarla3katerine3veraNo ratings yet

- Niif Pymes Seccion2Document40 pagesNiif Pymes Seccion2GaBy Salcedo JaraNo ratings yet

- Presupuesto de Gastos FinancierosDocument18 pagesPresupuesto de Gastos FinancierosNaylin Aquiño ArandaNo ratings yet

- Caracteristicas de Los Estados FinancierosDocument4 pagesCaracteristicas de Los Estados FinancierosMARCELA GRETHEL ALVAREZ BENZAQUENNo ratings yet

- Analisis Financieros de Supermercados Peruanos VeaDocument51 pagesAnalisis Financieros de Supermercados Peruanos VeaDimthdi2805No ratings yet

- Informe Auditoria Falabella Eje 3Document14 pagesInforme Auditoria Falabella Eje 3Alejandra quevedoNo ratings yet

- Flujos Incrementales FINANZASDocument4 pagesFlujos Incrementales FINANZASSteffanySoveroMaurateNo ratings yet

- Análisis financiero y ratiosDocument9 pagesAnálisis financiero y ratiosRaú LxNo ratings yet

- Analisis e Interpretacion de Estados FinancierosDocument2 pagesAnalisis e Interpretacion de Estados FinancierosWilson AlvarezNo ratings yet

- Resumen de Las PymesDocument32 pagesResumen de Las PymesEdwin VinicioNo ratings yet

- La Estructura Basica de La Contabilidad Financiera v1-1Document12 pagesLa Estructura Basica de La Contabilidad Financiera v1-1Jose NadorNo ratings yet

- Analisi Vertical y HorizontalDocument5 pagesAnalisi Vertical y HorizontalnoretNo ratings yet

- Analisis de Rentabilidad y ProductividadDocument27 pagesAnalisis de Rentabilidad y ProductividadAndres Felipe Mosquera BohorquezNo ratings yet

- Evaluacion Final 2021ferDocument4 pagesEvaluacion Final 2021fertadeoNo ratings yet

- U7 Fowler Newton-Contabilidad Basica-Cap19Document39 pagesU7 Fowler Newton-Contabilidad Basica-Cap19Tesi Bareiro AlonsoNo ratings yet

- Tomo I PDFDocument439 pagesTomo I PDFEva Anticona VidalNo ratings yet

- Estructuración de portafolios eficientes con activos del S&P 500Document25 pagesEstructuración de portafolios eficientes con activos del S&P 500Daniel VigoyaNo ratings yet

- CASOS - PRACTICOS Guia InternetDocument6 pagesCASOS - PRACTICOS Guia Internetmarlon chacxnNo ratings yet

- Banco de Crédito Del Perú - BCP: Equilibrium Clasificadora de Riesgo S.ADocument15 pagesBanco de Crédito Del Perú - BCP: Equilibrium Clasificadora de Riesgo S.AמשהשלוםNo ratings yet

- Cash Flow. Política de Dividendos y Autofinanciación - CONTABILIDAD ADMINISTRATIVA Y FINANCIERADocument5 pagesCash Flow. Política de Dividendos y Autofinanciación - CONTABILIDAD ADMINISTRATIVA Y FINANCIERAJoseph Asencio AriasNo ratings yet

- Estado de Situacion Financiera y Ratios FinancierosDocument26 pagesEstado de Situacion Financiera y Ratios FinancierosOmar Richard Ramirez CamonesNo ratings yet

- Presupuesto de compras: concepto, características e importanciaDocument11 pagesPresupuesto de compras: concepto, características e importanciaMelissa Enciso Zúñiga100% (1)

- Analisis de Estados FinancierosDocument19 pagesAnalisis de Estados FinancierosKelyHuachacaChipanaNo ratings yet

- Comercializacion y VentasDocument9 pagesComercializacion y VentasErick RoncalNo ratings yet

- Evaluación No FinancieraDocument41 pagesEvaluación No FinancierajestflalNo ratings yet

- Flujo de CajaDocument3 pagesFlujo de Cajaluciana muñiz gomezNo ratings yet

- Balance General Analisis Horizontal y VerticalDocument18 pagesBalance General Analisis Horizontal y VerticalLuis Raddi100% (1)

- Nic 36 Deterioro Del Valor de Los ActivosDocument17 pagesNic 36 Deterioro Del Valor de Los Activosladdy dianaNo ratings yet

- Teorico Contabilidad IIDocument77 pagesTeorico Contabilidad IIPaula FerrésNo ratings yet

- Ley SafiDocument29 pagesLey SafiEdwin O. Hdez TobarNo ratings yet

- Análisis financierosDocument42 pagesAnálisis financieroskevinNo ratings yet

- Análisis EconómicoDocument38 pagesAnálisis EconómicoAnaRosaPérezSerranoNo ratings yet

- El Banco Central de Reserva Del PerúDocument4 pagesEl Banco Central de Reserva Del Perúvania suarez garciaNo ratings yet

- Determinación de la muestra probabilísticaDocument31 pagesDeterminación de la muestra probabilísticamilicas1230No ratings yet

- Diagnóstico Financiero (DFDocument54 pagesDiagnóstico Financiero (DFGus CamargoNo ratings yet

- Ejemplo de Calculos de Analisis Vertical y HorizontalDocument7 pagesEjemplo de Calculos de Analisis Vertical y Horizontalalarcon.jr.100% (1)

- BKM Cap 5Document8 pagesBKM Cap 5Claudia Fernández ReyesNo ratings yet

- Examen Final de Estados FinancierosDocument11 pagesExamen Final de Estados FinancierosHelbert Adrian Maza AguilarNo ratings yet

- HGE - Planificación Unidad 7 - 5to GradoDocument5 pagesHGE - Planificación Unidad 7 - 5to Gradomartinvaliente100% (1)

- Importancia relativa NIA 320Document4 pagesImportancia relativa NIA 320Cath TherineNo ratings yet

- El Estado de Flujo de EfectivoDocument2 pagesEl Estado de Flujo de EfectivoYuli QuintoNo ratings yet

- Finanzas Públicas PDFDocument10 pagesFinanzas Públicas PDFCarlos SandovalNo ratings yet

- Resumen 2do Parcial Sistemas Contables - Profesor: PascualinoDocument4 pagesResumen 2do Parcial Sistemas Contables - Profesor: PascualinoVicky Alfie0% (1)

- Estados Financieros Sodimac Diciembre 2020 PDFDocument122 pagesEstados Financieros Sodimac Diciembre 2020 PDFgrisell valdiviaNo ratings yet

- Analisis e Interpretación de Los Estados FinancierosDocument46 pagesAnalisis e Interpretación de Los Estados Financierossaul1000No ratings yet

- Indicadores FinancierosDocument4 pagesIndicadores Financierosraul ibanezNo ratings yet

- Tema 1. Mercado FinancieroDocument18 pagesTema 1. Mercado FinancieroKelly Tenorio MaqueraNo ratings yet

- 33 Lec Analisis Del EntornoDocument5 pages33 Lec Analisis Del EntornoJessica SorianoNo ratings yet

- Ratios Financieros: Análisis de la liquidez y rentabilidadDocument24 pagesRatios Financieros: Análisis de la liquidez y rentabilidadJosesito1979No ratings yet

- Trabajo de Indicadores FinancierosDocument22 pagesTrabajo de Indicadores FinancierosDiego Pastor ReynosoNo ratings yet

- Resumen de Ratios clave para la dirección de empresas de Ciaran WalshFrom EverandResumen de Ratios clave para la dirección de empresas de Ciaran WalshNo ratings yet

- Examen Parcial - Ingeniería de Métodos - GARCIA VADILLODocument6 pagesExamen Parcial - Ingeniería de Métodos - GARCIA VADILLOJOSE SMITH GARCIA VADILLONo ratings yet

- 16-0383 - 18-0254 PFDocument147 pages16-0383 - 18-0254 PFma14-0793No ratings yet

- Planes de producción agregada y costos de estrategias para 7 u 8 mesesDocument4 pagesPlanes de producción agregada y costos de estrategias para 7 u 8 mesesVictoriaSantosNo ratings yet

- Tarea Semana 6 - Flujo de CajaDocument20 pagesTarea Semana 6 - Flujo de CajaSabrina Fernandez LeónNo ratings yet

- Tema 3 - Los Instrumentos FinancierosDocument20 pagesTema 3 - Los Instrumentos FinancierosSUSANANo ratings yet

- La contaminación de los mares y la sobreexplotación de los recursos pesquerosDocument31 pagesLa contaminación de los mares y la sobreexplotación de los recursos pesquerosDiego TaracenaNo ratings yet

- 2 Monografia EnunciadoDocument2 pages2 Monografia EnunciadoLisbeth Mar MendozaNo ratings yet

- Análisis EEFF Comercial Sonya SACDocument3 pagesAnálisis EEFF Comercial Sonya SACAna Luz Curo Victoria0% (1)

- Análisis DOFA del reciclaje de plástico PEBDDocument2 pagesAnálisis DOFA del reciclaje de plástico PEBDEduardoNo ratings yet

- 3262 With Cover Page v2Document37 pages3262 With Cover Page v2yanisNo ratings yet

- Política monetaria clásica: flexibilidad, equilibrio y papel estatalDocument6 pagesPolítica monetaria clásica: flexibilidad, equilibrio y papel estatallauraNo ratings yet

- Finanzas I Tarea 11 CEP y puntos de reposiciónDocument6 pagesFinanzas I Tarea 11 CEP y puntos de reposicióncernaNo ratings yet

- Problema 5 Punto de EquilibrioDocument104 pagesProblema 5 Punto de EquilibrioCarlosCaballeroFernandezNo ratings yet

- Tarea #1. Derecho AdminsitrativoDocument36 pagesTarea #1. Derecho AdminsitrativoSofiaNo ratings yet

- La Macroeconomia en VenezuelaDocument2 pagesLa Macroeconomia en VenezuelaDiana Gonzalez Nery100% (3)

- Parcial 1 - Revisión Del IntentoDocument5 pagesParcial 1 - Revisión Del IntentoDaniel CeballosNo ratings yet

- PRactica Dirigida 2 de Estadistica AplicadaDocument3 pagesPRactica Dirigida 2 de Estadistica AplicadaRodrigo MamaniNo ratings yet

- Segmentar Significa Renunciar A Parte Del Mercado y en Los Tiempos Actuales Una Empresa No Puede Permitirse Renunciar A Parte de Las VentasDocument2 pagesSegmentar Significa Renunciar A Parte Del Mercado y en Los Tiempos Actuales Una Empresa No Puede Permitirse Renunciar A Parte de Las Ventasvictor Manuel MaldonadoNo ratings yet

- Act 1. FinanzasDocument6 pagesAct 1. Finanzassofía CabreraNo ratings yet

- Liquidaciones y Finiquito Asociativa 30-9-2021 para PublicarDocument328 pagesLiquidaciones y Finiquito Asociativa 30-9-2021 para PublicarHernando gonzalezNo ratings yet

- Ecotecnologias PDFDocument28 pagesEcotecnologias PDFRamiro ReyesNo ratings yet

- Auditoria A Los ActivosDocument7 pagesAuditoria A Los Activoslucecita1004No ratings yet

- Matriz Foda Cruzada - FinalDocument3 pagesMatriz Foda Cruzada - FinalGerard Cuellar PorrazNo ratings yet

- Costos y Presupuestos en TalaraDocument4 pagesCostos y Presupuestos en TalaraFavianTalledoNo ratings yet

- Emprendimiento 6° GUÍA #6 PDFDocument4 pagesEmprendimiento 6° GUÍA #6 PDFGustavho AcostaaNo ratings yet

- Acta de Decision Del Titular NulidadDocument2 pagesActa de Decision Del Titular NulidadJuan Chavez EffioNo ratings yet

- Teoría de la demanda: factores y leyDocument29 pagesTeoría de la demanda: factores y leyYajaira LlanosNo ratings yet

- Proceso de Implementacion de La GCT en Empresas TuristicasDocument3 pagesProceso de Implementacion de La GCT en Empresas TuristicasItachi FxNo ratings yet

- MBA-Master en administración y dirección de empresasDocument3 pagesMBA-Master en administración y dirección de empresasAndres DonossoNo ratings yet

- 1er ParcialDocument13 pages1er Parcialariel brianNo ratings yet