Professional Documents

Culture Documents

Unidad 4 El Dinero y Su Uso

Uploaded by

mcarrasc02Copyright

Available Formats

Share this document

Did you find this document useful?

Is this content inappropriate?

Report this DocumentCopyright:

Available Formats

Unidad 4 El Dinero y Su Uso

Uploaded by

mcarrasc02Copyright:

Available Formats

Unidad 4

El Dinero y su Uso

Descripcin:

Esta unidad tiene por objetivo que los participantes del curso reconozcan los distintos

tipos de dinero existentes en la actualidad, sus diversos usos, funciones, la relevancia del

Banco Central en esta materia, as como la importancia de realizar un uso racional del

dinero en pro de resguardar la calidad de vida personal y familiar.

Aprendizaje Esperado:

Conoce los distintos tipos de dinero, servicios y productos financieros existentes en la

actualidad.

Reconoce el impacto en el bienestar econmico personal y familiar de las decisiones con

respecto al uso del dinero para mantener un uso racional de ste.

Comprende el impacto del sobreendeudamiento en la vida personal, familiar, social y

laboral.

Temas:

1. El dinero y su valor.

2. Tipos de dinero.

3. Usos del dinero.

4. Productos financieros actuales.

5. Uso racional del dinero.

6. El sobreendeudamiento o el mal uso del crdito.

1. El dinero y su valor

Al hablar de economa es inevitable hablar de dinero, ya que ambos conceptos estn

intrnsecamente relacionados. Todos los intercambios entre factores econmicos se llevan

a cabo mediante el dinero, como la compra y venta de bienes y servicios, las

remuneraciones laborales, el pago de impuestos, el costo de fabricacin de productos,

entre otros

1

.

Historia del dinero

El dinero, al igual que tantos otros fenmenos sociales, universales y econmicos, tiene su

historia, la cual nos permite comprender sus caractersticas y uso en la actualidad.

Desde tiempos remotos, el hombre ide sistemas para otorgarle valor a los bienes y

productos y poder intercambiarlos. Primero fue el trueque, el cual consisti en el

intercambio directo de una mercanca por otra distinta, pero de igual valor. Ante el

crecimiento y la complejidad en el intercambio y comercio, las sociedades necesitaron

determinar que ciertos productos fueran aceptados como unidad de cambio y medida de

valor, surgiendo de esta forma el concepto de dinero mercanca.

El dinero mercanca consista en identificar a un bien como medio de pago, el cual a su vez

era considerado una medida de valor y, al mismo tiempo, se poda utilizar para su

consumo final. Algunos ejemplos fueron el ganado, la sal, el tabaco y el cacao

2

.

As, es posible reconocer que el origen, configuracin y evolucin del dinero estuvo y ha

estado estrechamente vinculado a la evolucin y crecimiento del mercadeo.

Una segunda etapa del dinero es la del dinero metlico, expresado en monedas y especies

metlicas. Los principales metales aceptados fueron el bronce, la plata y el oro, con los

cuales se acuaron las primeras monedas de la humanidad.

1

Armendriz, F. y otros (s/f).Promover el ahorro infantil cuenta para el futuro. Finanzas para nios, un juego!

Texto para Sexto de primaria. Banamex, Mxico.

2

Red Financiera BAC-CREDOMATIC (2008). Libro maestro de educacin financiera: Un sistema para vivir mejor. San Jos,

Costa Rica

Hoy en da, todos estamos familiarizados con los billetes y monedas, tambin conocidos

como dinero efectivo o circulante, con los cuales realizamos los intercambios econmicos

en nuestra vida cotidiana. En general, entenderemos como dinero a cualquier cosa que

los miembros de una comunidad estn dispuestos a aceptar para comprar o pagar

deudas

3

. Los billetes y monedas, ms las tarjetas (de crdito o dbito), son los elementos

que constituyen el concepto ms bsico de dinero cuando es entendido como un medio

de pago, evitando el trueque o cambio de mercancas o productos y servicios.

Para trabajar con sus estudiantes

Estimado/a docente le invitamos a trabajar con sus estudiantes en la

creacin de un muestrario de monedas y billetes antiguos chilenos y/o en

uno con monedas y billetes de otros pases.

3

Massad, C. (2011). Economa para todos.

Definicin del Dinero:

Es un conjunto de medios de intercambio comnmente aceptados por quienes integran

una sociedad y que son usados para el pago de bienes, de servicios y de cualquier tipo de

obligaciones contradas.

Rbrica: Muestrario de Monedas y Billetes

CATEGORIA 4 3 2 1

Caja de

Presentacin

La caja de

presentacin es

atractiva y est bien

organizada. Los

artculos estn

cuidadosamente

asegurados a la caja.

La caja est cubierta

con un tipo de vidrio

o algn otro material

transparente.

La caja de

presentacin es

atractiva y est bien

organizada. Los

artculos estn

cuidadosamente

asegurados a la

caja.

La caja de

presentacin es

en alguna forma

organizada. Los

artculos estn

bien asegurados a

la caja.

La caja de

presentacin no

est organizada o

los artculos no

estn bien

asegurados a la

base de la caja.

Etiquetas Cada artculo tiene

una etiqueta pequea

y ordenada,

describindolo, el

nombre y apellido del

coleccionista, dnde

fue coleccionado el

artculo y la fecha en

que se coleccion.

Cada artculo tiene

una etiqueta que

describe el nombre

y apellido del

coleccionista,

dnde fue

coleccionado el

artculo y la fecha

en que se

coleccion.

Cada artculo

tiene una etiqueta,

pero a algunas les

falta informacin.

Uno o ms

artculos no estn

etiquetados.

Clasificacin El estudiante ha

usado informacin

cientfica y/o histrica

para tratar de

clasificar y organizar

los artculos. Un gran

esfuerzo fue puesto

en la clasificacin.

El estudiante puso

un poco de

esfuerzo en tratar

de clasificar y

organizar los

artculos. La

clasificacin/organiz

acin parece ser

lgica y estar

basada en las

caractersticas de

los artculos.

El estudiante ha

tratado de

clasificar y

organizar los

artculos, pero el

mtodo para

hacerlo parece

defectuoso.

El estudiante no

ha hecho ningn

esfuerzo para

clasificar y

organizar los

artculos.

Estimada/o Docente: Le invitamos a revisar el material complementario que se

encuentran al final de cada unidad, en donde encontrar ms videos y guas de

trabajo.

Obtencin del Dinero

El dinero se obtiene por medio de un proceso que se da en un marco de intercambio: se

dan servicios (como el trabajo) a cambio de dinero, con el que se puede adquirir

productos y servicios que satisfacen nuestras necesidades y deseos.

Para recibir dinero debemos trabajar a cambio de una remuneracin econmica o vender

algo. Saber esto, ayuda a valorar ms el dinero y en lugar de gastarlo, se pueda ahorrar.

Las empresas productoras necesitan dinero para comprar materias primas, equipos y

recursos necesarios para el proceso de produccin, mientras que los trabajadores reciben

una remuneracin por su tiempo, conocimientos, habilidades y experiencias para el

trabajo. Con este dinero consumen o compran los bienes y servicios que se producen en el

sistema econmico, o bien ahorran para futuras compras o invierten en bienes durables

que van generando un aumento del patrimonio personal o familiar.

De esta manera podemos observar que el dinero en la economa se desplaza a travs de 2

flujos importantes, el flujo de la produccin que aporta dinero mediante los sueldos y

salarios de los trabajadores, y el flujo del consumo de bienes y servicios producidos o

dispuestos en el mercado para que sean comprados mediante el dinero recibido del

proceso productivo. Lo que se observa en el esquema del Flujo del Dinero en la Economa:

Caractersticas y funciones del dinero

El dinero debe tener una serie de caractersticas, que permiten facilitar su intercambio:

Veamos a continuacin cada una de sus caractersticas:

Aceptabilidad: la sociedad debe reconocerlo como medio de cambio.

Durabilidad: la gente no aceptar como dinero algo que se deteriore en poco

tiempo. Si no es duradero, es imposible acumular riqueza y se puede daar en los

intercambios.

Transportabilidad: si la gente ha de transportar grandes cantidades de dinero, la

mercanca utilizada debe tener un valor elevado respecto a su peso, de manera

que se pueda transportar con facilidad.

Divisibilidad: el bien elegido debe poder subdividirse en pequeas partes con

facilidad sin prdida de valor, de forma que se puedan realizar pagos pequeos. Si

no es fraccionable, se dificultan las transacciones.

Homogeneidad: esta propiedad implica que cualquier unidad del bien en cuestin

debe ser exactamente igual a las dems, ya que, si no, los intercambios seran muy

difciles. El dinero del mismo valor tiene que tener una calidad similar.

Dificultad para producirlo: debe ser difcil de falsificar. Cualquier mercanca que no

tenga una oferta limitada no tendr un valor econmico.

Estabilidad: su valor no debe estar sujeto a fluctuaciones violentas.

Dinero

Aceptabilidad

Durabilidad

Homogeneidad

Dificultad

para

producirlo

Estabilidad

Transportabilidad

Divisibilidad

Debido a que pocas mercancas podan cumplir con esta lista de requisitos y as servir

como dinero, rpidamente los metales preciosos (oro y plata) comenzaron a ser utilizados

y aceptados como medio de pago. De esta manera se evolucion hacia el dinero metlico.

Ms adelante y con el despegue de las diferentes culturas, aparecieron el dinero papel, el

dinero signo y el dinero bancario.

En la actualidad, el dinero cumple con las siguientes funciones:

Medio de cambio: en la medida que la divisin del trabajo y la especializacin

aumentan, una economa crece y prospera. Pero, al aumentar esta especializacin

crece tambin la necesidad de intercambiar, por lo que se hace necesario un

medio de cambio que facilite estos intercambios o transacciones.

Depsito de valor: las personas necesitan almacenar su riqueza con el fin de poder

comprar bienes y servicio en el futuro. Es importante que el dinero pueda ser

ahorrado.

Medida de valor: para comercializar es necesario poder comparar el valor de los

bienes y servicios. Utilizamos el dinero como unidad de cuenta.

De esta forma, el dinero debe servir para facilitar intercambios, acumular riqueza y medir

el valor.

El precio del dinero.

El precio del dinero se define como tasa de inters, corresponde a un porcentaje establecido en

funcin del tipo de producto transado, de sus caractersticas segn el monto, plazo y nivel de

riesgo pactado entre oferente y demandante.

Las unidades econmicas que canalizan fondos financieros hacia las instituciones intermediarias

mediante el uso de productos como cuentas de ahorro, depsitos a plazo, compra de bonos o

acciones, reciben un pago por cederlo al sistema, este pago porcentual se define como tasa de

inters de captacin.

Las unidades econmicas que solicitan fondos, ejerciendo una demanda de dinero a las

instituciones financieras mediante la solicitud de crditos de corto o largo plazo, la venta de

acciones para financiacin de un proyecto o aumento de capital para sus empresas, deben pagar

por su uso una tasa de inters de colocacin.

La emisin del dinero

El Banco Central es la autoridad monetaria del pas, lo cual significa que es el nico

organismo autorizado para emitir dinero. La institucin debe poner en circulacin una

cantidad de dinero en efectivo (billetes y monedas) adecuada a las necesidades de los

agentes econmicos. Tambin debe retirar el dinero deteriorado

4

.

El Banco Central de Chile manda a hacer las monedas y billetes que se necesiten para el

uso de los bancos, las familias, las empresas y el Gobierno a la Casa de Moneda de Chile o

a otras instituciones. El Banco Central ordena acuar las monedas e imprimir los billetes

segn las necesidades que estima para cada ao, y los guarda en sus bvedas hasta que

los bancos las necesiten. Mientras estn guardados en el banco central no constituyen

dinero.

Solo pasan a ser dinero cuando el banco central los entrega para el uso de la economa,

normalmente a travs de los bancos. Cuando el banco central entrega dinero se habla de

una emisin. El Banco Central emite el dinero mientras que la Casa de Moneda u otras

instituciones slo acuan las monedas e imprimen los billetes, es decir, slo los fabrican.

4

La emisin del dinero, en www.centralentuvida.cl.

El precio del dinero influye en el funcionamiento del mercado

Cuando la tasa de inters es alta o tiende al alza aumenta la oferta de fondos, porque es

conveniente ceder o prestar dinero al sistema ya que los oferentes (personas y

organizaciones) obtendrn una buena rentabilidad. Lo contrario sucede cuando las tasas son

bajas. Las bajas tasas de inters desincentivan el ahorro, las unidades econmicas (p.e. la

familia) prefieren gastar sus rentas en otro tipo de activos, por ejemplo comprar metales

preciosos, bienes durables, viviendas, en general cualquier otro medio que les permita

mantener su riqueza o patrimonio.

Una tasa de inters alta tiende a disminuir la demanda por crditos, compras a plazo, pero

adems puede desincentivar la inversin en nuevos negocios o la ampliacin de los ya

existentes.

Seguridad y descripcin de cada uno

de los billetes

Para trabajar con sus estudiantes

Estimado/a docente le invitamos a revisar los recursos que dispone Internet

para apoyarles en la interesante actividad de conocer los diferentes billetes y

monedas de nuestro pas.

El sitio web del Banco Central de Chile, dispone de un interesante recurso

web donde puede conocer cada uno de los billetes y monedas con sus elementos de

seguridad y una descripcin de stos.

Ingrese a la siguiente direccin web: http://www.bcentral.cl/billetes-monedas/

De igual manera, el Banco Central de Chile dispone de una presentacin interactiva que le

permite descubrir, junto con sus estudiantes, las caractersticas de seguridad de cada uno

de los billetes chilenos.

Ingrese al sitio web:

http://www.bcentral.cl/billetes-monedas/billetes/seguridad/flash/espanol.html

Seguridad y descripcin de cada

uno de los billetes

Analice esta presentacin con sus estudiantes y en conjunto, busque la manera que stos

puedan difundir esta informacin dentro de la comunidad educativa.

Estimada/o Docente: Le invitamos a revisar el material complementario que se

encuentran al final de cada unidad, en donde encontrar ms videos y guas de

trabajo. Recuerde que esta es una sugerencia de actividad, por tanto, no

constituye obligatoriedad en la ejecucin de sta.

El trabajo de un banco central es muy delicado y difcil, ya que tiene la responsabilidad de

preocuparse de que haya suficiente dinero para hacer los pagos necesarios en la

economa, pero al mismo tiempo debe tratar de evitar que los precios suban o bajen

demasiado. Al mismo tiempo, un banco central es prestamista de ltima instancia, es

decir, es la ltima institucin a la que pueden recurrir los bancos para obtener un

prstamo que les permita enfrentar retiros masivos de dinero. Pero el banco central solo

les presta dinero si est seguro de que podr recuperarlo ms tarde, cuando el o los

bancos, a su vez, recuperen el dinero que prestaron a sus clientes. Si el banco central no

se preocupara de recuperar su dinero, los bancos seran muy poco cuidadosos con los

prstamos que hacen, ya que sera el banco central quien respondera ante los

depositantes.

Esta es una tarea complicada. Carlos Massad

5

lo explica a travs de un ejemplo bastante

ilustrativo, en el que se usa la sal como medio de pago en tiempos del dinero mercanca.

Supongamos que se usa la sal para hacer los pagos, y que se descubre que, a poca

profundidad bajo el suelo, existe una enorme mina de sal. La gente podr, con poco

trabajo, obtener grandes cantidades de sal y, por lo tanto, estar dispuesta a entregar ms

sal que antes por las otras cosas que necesita. Por ejemplo, si antes cambiaba un kilo de

sal por una chuleta de brontosaurio, ahora que le cuesta muy poco sacar ms sal habr

alguien que querr entregar dos kilos por la misma chuleta. Medido en kilos de sal, el

precio de la chuleta ha subido. Lo mismo ocurrir con los precios de otras cosas medidas

en kilos de sal. Como es muy fcil obtener sal, la escasez de la sal, comparada con la de

otras cosas, ha disminuido, y la gente podr ofrecer ms sal a cambio de las otras cosas

que desea. Por el contrario, si lo que ha ocurrido es que un temporal ha disuelto mucha de

la sal que tena la gente, habr menos sal disponible para ofrecer a cambio de otros bienes

y servicios y los compradores ofrecern menos sal por cada cosa que compran.

El banco central, como hemos sealado, tiene que preocuparse de que el pas disponga de

suficiente dinero para hacer los pagos, sin quedarse demasiado corto ni pasarse mucho de

largo. Si se queda corto, algunas empresas no podrn vender todo lo que haban pensado;

si sus costos no bajan, reducirn su produccin y despedirn trabajadores. Si se pasa de

largo, los precios de las cosas podran subir y habra quienes no podran comprar lo que

esperaban con el dinero que tienen. Por ejemplo, los trabajadores que tienen un sueldo

fijo, podran comprar menos que antes con su sueldo. Naturalmente, para que esto ocurra

es necesario que el gasto de la comunidad disminuya o aumente con la menor o mayor

disponibilidad de dinero, ya que son estos efectos sobre el gasto los que provocan, a su

vez, efectos sobre la produccin, el empleo y los precios. La relacin entre el gasto y el

dinero es sujeto de gran discusin entre los expertos, pero no se discute la relacin entre

la tasa de inters y el gasto. Por este motivo, la gran mayora de los economistas han

dejado de dar importancia al dinero y, en cambio, toman muy en cuenta la tasa de inters

en el diseo de la poltica econmica.

5

Massad (2011).Economa para todos.

La poltica econmica o monetaria comprende las decisiones de las autoridades

monetarias referidas al mercado de dinero, que modifican la cantidad de dinero o el tipo

de inters. Cuando se aplica para aumentar la cantidad de dinero, se le denomina poltica

monetaria expansiva, y cuando se aplica para reducirla, poltica monetaria restrictiva.

Para trabajar con sus estudiantes

Estimado/a docente le invitamos a visitar virtualmente, junto a sus

estudiantes, algunos de los Bancos Centrales de diferentes pases. A

continuacin encontrar un listado de stos.

Nombre Direccin Observaciones

Banco Central

de Costa Rica

http://www.museosdelbancocentral.org/esp/tour-virtual.html Requiere Quick

Time Player

Banco Central

Europeo

http://www.ecb.europa.eu/ecb/premises/intro/tour/html/index.es.

html

Aula Virtual del

Banco de

Espaa

http://aulavirtual.bde.es/wav/html/conoce/que_bde.html Requiere Quick

Time Player

Comente con sus estudiantes la labor que cada uno de los bancos realiza en su pas o

zona. Reflexione con ellos sobre el rol en la economa del pas.

Invtelos a que realicen un ensayo o un trabajo de investigacin sobre el Banco Central de

Chile.

Estimada/o Docente: Le invitamos a revisar el material complementario que se

encuentran al final de cada mdulo, en donde encontrar ms videos y guas de

trabajo. Recuerde que esta es una sugerencia de actividad, por tanto, no

constituye obligatoriedad en la ejecucin de sta.

2. Tipos de dinero

En la actualidad, existen cuatro grandes categoras o tipos de dinero:

Dinero efectivo o circulante: est constituido por las monedas y billetes emitidos

por el Banco Central, institucin competente para ello.

Dinero de papel: correspondiente a documentos reconocidos y aceptados por las

partes, por un monto definido y respaldado por los depsitos que se encuentran

en el banco. Los montos deben hacerse efectivos en las fechas comprometidas en

el documento respectivo. Ejemplos de este tipo de dinero son: cheques, pagars y

letras.

Dinero bancario: corresponde al dinero creado por el banco a partir de los

depsitos que hacen sus ahorradores, que se convierten en nuevos depsitos, es

decir nuevo dinero. Se distingue entre los depsitos a la vista (cuenta corriente o

de ahorro), de disposicin inmediata y sin remuneracin, y los depsitos a plazo,

cuya disponibilidad no es inmediata sino una vez finalizado el plazo convenido y

que obtienen una remuneracin, inters, durante ese tiempo.

Dinero plstico (electrnico): corresponden al tipo de transacciones digitales que

es posible realizar, como las transferencias, compras y ventas de bienes y servicios

por internet. Especficamente, corresponden a las tarjetas de dbito y crdito que

sirven como medio de pago, pero no constituyen dinero en s mismas

En resumen podemos decir entonces que existen 4 tipos de dinero, estos son:

Dinero efectivo o circulante

Dinero de papel

Dinero bancario

Dinero plstico

3. Usos del dinero.

Cuando hablamos del uso del dinero, hacemos referencia a 4 opciones principales:

1. Gasto: Se denominan gastos a las salidas o egresos de dinero por parte de una

persona en particular o de una organizacin. Estos gastos corresponden a

pagos que se realizan a partir de la compra o adquisicin de un bien o de un

servicio en particular.

2. Ahorro: Por ahorro se entiende a un porcentaje del ingreso que no se destina

al gasto, sino que se reserva para necesidades futuras.

3. Inversin: Es un porcentaje del ingreso destinado a la adquisicin de activos fsicos o

financieros con la finalidad de obtener un incremento en el monto inicial de ingreso

asignado a ese fin.

4. Donacin: una donacin corresponde a un contrato o proceso mediante el cual

una persona transfiere a otra, gratuitamente, una parte o la totalidad de sus

bienes presentes.

A continuacin ahondaremos en el primer uso del dinero, el gasto, que como ya

mencionbamos se refiere al pago realizado por la adquisicin de un servicio o producto,

tal como los productos financieros.

En el caso de los usos 2 y 3, ahorro e inversin, sern detallados en la ltima unidad.

4. Productos financieros actuales

Previo a continuar avanzando con los contenidos, es necesario precisar algunos

conceptos centrales:

Los servicios financieros, de acuerdo al Servicio de Impuestos Internos, corresponden a

una actividad comercial, prestadora de servicios de intermediacin relacionados al

mbito de generacin de valor a travs del dinero. Las actividades que incluye este

sector son principalmente: Bancos e Instituciones Financieras (Bancos Nacionales,

Extranjeros, Representaciones), Oferta y Contratacin de seguros (Compaas de

Seguros generales, de Vida, de crdito, Corredores), Administradoras de Fondos

(Generales, de Pensiones, Mutuos, para la Vivienda, de Inversin), Mercado de valores

(Bolsas de Comercio y de Valores, Corredores) y otros Servicios Financieros (Factoring,

Leasing, Casas de Cambio).

Los productos e instrumentos financieros, por otra parte, representan valor y se

expresan en una cuanta o monto de dinero.

Al comprar o contratar alguno de estos productos, es necesario tener en cuenta sus

caractersticas o atributos (plazo o tiempo de maduracin, la liquidez, el costo, la

rentabilidad y el nivel de riesgo):

Activo financiero: Es un instrumento financiero emitido por las unidades

econmicas de gasto con dficit a travs del cual stas logran financiar su

actividad. Por ejemplo, una empresa cuyo directorio o ejecutivo haya decidido

incrementar el capital.

Productos Bancarios: Crditos, Tarjetas de crdito, Tarjetas de dbito, Cuenta

corriente, Cuenta vista, Depsitos a plazo, Cuenta de ahorro a plazo.

Ttulo y valores del mercado de valores: Acciones, Bonos pblicos y privados,

Fondos mutuos, fondos de inversin, fondos de pensiones, fondos de inversin de

capital extranjero y fondos para la vivienda, Seguros, Pagars.

Los instrumentos financieros ms conocidos son:

Lneas de crdito: Crdito permanente que el banco pone a disposicin del dueo

de una cuenta corriente bancaria, para ser utilizado cuando no tiene fondos en

esta y que debe pagarse en los plazos establecidos en el contrato celebrado con la

entidad bancaria. Por ejemplo, si se otorga una lnea de crdito por $500.000,

los/as clientes/as pueden girar cheques, realizar giros en cajeros automticos o

pagar con la tarjeta de dbito hasta por ese monto, no obstante, deber ser

cubierto y devuelto el dinero. Las lneas de crdito generan un inters corriente

mensual, slo por el monto utilizado y por los das en que se ha hecho uso del

producto en el periodo (mes). Estos intereses son cargados una vez al mes en la

respectiva cuenta corriente. Algunas lneas de crdito tambin generan un gasto

de mantencin anual. Este sistema opera slo cuando el cliente ya no tiene ms

dinero disponible en la cuenta corriente, entonces se le traspasan fondos de esta

cuenta especial o lnea de crdito teniendo como lmite el cupo contratado. En el

caso del ejemplo, slo va poder usar $500.000. Es importante considerar que en

los registros del sistema financiero, el nivel de deuda del cliente va a registrar

siempre el monto total aprobado de su lnea de crdito, independiente del uso que

se haya hecho. En el caso del ejemplo, estar registrado como deudor de

$500.000, utilice o no dicho monto.

Tambin es aplicable a los crditos otorgados por casas comerciales e instituciones

financieras que permiten adquirir bienes o servicios vendidos o prestados por las

respectivas entidades o bien otras afiliadas al sistema.

Tarjetas de crdito: Son tarjetas plsticas con una banda magntica y a veces con

un microchip, que permiten a su titular disponer de un crdito por medio del cual

puede adquirir bienes o servicios en establecimientos afiliados al sistema de la

respectiva tarjeta.

Sirve como medio de pago, proyectado para liberar de la carga que supone al

cliente la disposicin de efectivo en cualquier lugar, momento y circunstancia

determinada. Sus usuarios tienen lmites con respecto a la cantidad que pueden

cargar en la cuenta, pero no se les exige que paguen el total de la deuda cada mes,

sino que se privilegia el pago de una cantidad mnima y se cobran intereses sobre

el saldo pendiente. La mayor ventaja del sistema es la flexibilidad que da al

usuario, quien puede pagar sus saldos por completo cada mes, pagar en cuotas o

el mnimo. Estas ltimas dos modalidades tienen la desventaja de que se cobran

intereses. La tarjeta establece el pago mnimo y determina los cargos de

financiamiento para el saldo pendiente. Tambin algunas tarjetas se pueden usar

en la red de los cajeros automticos del sistema bancario para realizar un adelanto

en efectivo, por el cual se cobra un inters pactado previamente. Es importante

tener en consideracin que, independiente de la forma de uso que se haga de la

tarjeta de crdito, hay un costo de mantencin anual.

Crdito hipotecario: es un prstamo que se hace, generalmente, a largo plazo, el

cual se encuentra garantizado mediante la hipoteca del inmueble que se compra (u

otro bien raz).

Se paga en cuotas y en un plazo determinado, incluyendo el pago de los intereses

generados.

Crdito de consumo: es el ms comn de los crditos. Es un prstamo,

generalmente de corto o mediano plazo, el cual se otorga para obtener dinero de

libre disposicin, en la mayora de los casos, y que debe ser restituido

conjuntamente con los intereses en el plazo o cuotas pactadas en el contrato.

La persona solicitante puede utilizar el dinero para los fines que estime

conveniente; no est sujeto a un uso en particular, como es el caso de un crdito

hipotecario o un crdito estudiantil. En general los consumidores lo utilizan para

financiar la compra de bienes de consumo o el pago de servicios. Los gastos

asociados se profundizarn ms adelante.

Tarjeta de dbito: es una tarjeta que permite hacer pagos a partir de dinero que

una persona tenga en una cuenta corriente bancaria, cuenta de ahorro a la vista u

otra cuenta a la vista.

Seguros: son contratos en los que se transfiere al asegurador uno o ms riesgos a

cambio del pago de una prima. El asegurador en este caso, se obliga a indemnizar

el dao que sufriere el asegurado, o a satisfacer un capital, renta u otras

prestaciones.

o Seguro de desgravamen: es un seguro que paga el valor de la deuda

pendiente a la fecha de fallecimiento del deudor principal asegurado.

o Seguro de cesanta: es un seguro destinado a proteger a las personas que

quedan cesantes, (permitiendo, por ejemplo, pagar sus deudas durante un

periodo que se especifica en el contrato, teniendo derecho a realizar tantos

giros como el saldo de la cuenta del afiliado le permita, mensuales y

decrecientes).

o Otros: existen tambin otros tipos de seguros como de incendios, sismos,

accidentes personales, robo, etc.

De todas formas es necesario precisar que slo son obligatorios los seguros de

desgravamen, sismo e incendio en los crditos hipotecarios. Todos los dems

seguros son voluntarios.

Sobregiro en cuenta corriente bancaria: corresponde a todos aquellos giros

efectuados por el cliente sin que existan fondos disponibles, ni en la cuenta

corriente ni en la lnea de crdito, constituyendo, en la prctica, crditos o

prstamos extraordinarios que el banco concede al cliente. Pueden obedecer a una

modalidad de crdito previamente acordada u originarse por una contingencia. Es

importante tener en cuenta que los sobregiros no constituyen un derecho del

consumidor ni es una obligacin del banco cubrirlos. Es ms, extender un cheque

sin tener fondos en la cuenta constituye un delito que incluso puede llegar a

pagarse con crcel.

El crdito

La palabra crdito tiene su origen en el trmino latino creditum, que significa cosa

confiada. As, crdito en su origen significa, entre otras cosas, confiar o tener confianza.

En la vida econmica y financiera se entiende por crdito, por un lado, la confianza que

tenemos en nuestra capacidad de cumplir con un compromiso adquirido voluntariamente,

y por otro, en la posibilidad real, la voluntad y solvencia de una persona para el

cumplimiento de una obligacin contrada con una institucin financiera. En el crdito, el

objeto de la transaccin es el dinero, que se entrega por un periodo de tiempo, a cambio

del cual se cobra un precio a travs de inters y de comisiones. Otra forma de entenderlo

es como la capacidad de comprar ahora y pagar en una fecha futura. Este pago se realiza a

travs de un contrato de crdito o mediante el uso general de documentos negociables,

como las letras de cambio, pagars, cartas de crdito, facturas, etc.

En nuestro pas, el crdito no es un tema ajeno a al realidad nacional; de hecho, el

aumento del consumo privado se ha debido fundamentalmente a la posibilidad de los

chilenos para optar al crdito. A modo de ejemplo, hace 30 o 40 aos era impensable que

las personas compraran a crdito uniformes escolares, televisores, equipos de msica,

planes vacacionales, etc. Ahora esto ya es frecuente.

El acceso al crdito hoy, es una interesante herramienta para satisfacer necesidades.

Expresado de otra forma, con el crdito se pueden adquirir productos o servicios que en

otros tiempos eran ms difciles de obtener. Permite adelantar el consumo de bienes y

servicios que en el pasado slo se podan adquirir por la va del ahorro o simplemente

eran inalcanzables: el sueo de la casa propia, un automvil, la educacin de los hijos o el

televisor que siempre quiso tener. Hoy en da el crdito ha ido adquiriendo cada vez ms

importancia para las personas y para la forma en que organizan y proyectan sus

respectivas vidas. Es una herramienta que, bien utilizada, permite mejorar la calidad de

vida.

En la otra cara de la moneda, si el crdito es mal utilizado, de manera irreflexiva, sin

priorizar adecuadamente las necesidades que va a satisfacer y sin medir las

responsabilidades, deberes o consecuencias que conlleva, puede generar

sobreendeudamiento, con una serie de complicaciones en mltiples dimensiones, tanto

en el mbito personal, como familiar, laboral y social.

Como vemos, el crdito no es bueno ni malo en s mismo: bien manejado es, sin duda, una

oportunidad para mejorar la calidad de vida, mientras que mal utilizado es sinnimo de

sobreendeudamiento o de sorpresas que pueden llegar a afectarnos seriamente, las que

se originan por el desconocimiento o falta de informacin durante la contratacin.

Sus principales ventajas y problemticas son:

Nos otorga liquidez para consumir en un corto plazo.

Nos da la posibilidad de consumir hoy y ahora.

Nos facilita el acceso al consumo de aquellas mercancas que nos podran dar

bienestar.

Falta de conocimiento financiero por parte de los consumidores.

Asimetras de informacin.

Costos de cotizar o comparar productos financieros.

Complejidad de la informacin.

Disparidad de poder de negociacin.

En todos los casos, la mejor herramienta que pueden tener los consumidores es la

informacin: el conocimiento, tanto del manejo de su presupuesto familiar como de la

informacin que es necesario conocer o revisar para contratar el mejor crdito acorde a

las propias necesidades y posibilidades reales de asumir. As, esta unidad y la prxima

pretenden precisamente ser una herramienta en este sentido.

Qu informacin necesitamos conocer al cotizar o solicitar un crdito?

La nueva Ley del SERNAC Financiero, con el fin de promover a la transparencia de los

mercados y a otorgar mayor informacin a los consumidores financieros, establece la CAE

o Carga Anual Equivalente, un indicador expresado en porcentaje que revela el costo de

un crdito en un perodo anual, cualquiera que sea el plazo pactado para el pago.

La CAE contempla capital, tasa de inters, plazo, gastos o cargos propios del crdito y

gastos o cargos por productos o servicios voluntariamente contratados, si los hubiere.

Uno de los factores a considerar al momento de optar por una opcin de crdito:

Problema: Cmo saber qu proveedor ofrece el crdito ms barato?

Solucin: Poner atencin en la CAE: indicador expresado en porcentaje que

revela el costo de un crdito en un perodo anual, cualquiera sea el plazo

pactado para el pago. Junto a la CAE, es fundamental observar el valor final del

crdito, ya que dicho indicador nos permitir reconocer cunto pagaremos en

total una vez finalizado el pago de las cuotas.

Adicionalmente, es importante observar y analizar el valor cuota, ya que nos permitir

identificar el valor de cada cuota durante el periodo pactado, por lo cual sabremos si cada

una ellas se adecuan o no a nuestro presupuesto.

Resultado: Escoge la entidad correcta para solicitar un crdito. En general, la

que tienen la CAE ms baja.

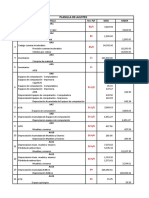

Por ejemplo, en el siguiente ejercicio, elija un crdito:

Si usted va a elegir un crdito y le muestran el siguiente cuadro, cul elegira?

Generalmente, las personas eligen por la tasa de inters ms baja (en este caso,

institucin N2), pudiendo equivocarse. Siempre es necesario leer la CAE.

Entonces, en el ejemplo anterior, usted debiera escoger la entidad Financiera N 5,

Prestameunpeso, que es quien muestra la CAE ms baja.

En el ejemplo anterior, se evidencia que si bien la entidad N 5 Prestameunpeso es una

de las que tiene la mayor tasa de intereses, es quien presenta la CAE ms baja, lo cual

evidencia que el valor total del crdito ser ms bajo que en otra entidad que presente

menor tasa de inters, pero una mayor CAE. Esto, debido a que hay gastos que no se

observan en la tasa de inters, pero s en la CAE, como lo son las comisiones y gastos

notariales. En este caso, ese tipo de gastos hacen que aquella institucin que est

ofreciendo la menor tasa de inters no siempre sea la con menor CAE. Recuerde, de todos

modos, que junto con el CAE debe comparar el costo total del crdito.

Entonces, Cunto vale un crdito?

El valor total del crdito no es la cuota a pagar en un mes, sino la suma de todas las cuotas

(que comprenden intereses) ms comisiones, los impuestos, seguros voluntarios u

obligatorios, gastos notariales u otros permitidos por ley.

Valor

total del

crdito

Cuota

mensual

Gastos

notariales

Impuestos Comisiones

Seguros

Para trabajar con sus estudiantes

Estimado/a docente le invitamos a visitar el siguiente video que explica

brevemente lo que es la Carga Anual Equivalente o CAE.

https://www.youtube.com/watch?v=1qV3F00MAvc

Analice con sus estudiantes el video y plantele diferentes situaciones en que ellos

debern decidir en dnde es ms conveniente solicitar un crdito. Utilice los siguientes

datos como ejemplos:

Estimada/o Docente: Le invitamos a revisar el material complementario que se

encuentran al final de cada unidad, en donde encontrar ms videos y guas de

trabajo. Recuerde que esta es una sugerencia de actividad, por tanto, no

constituye obligatoriedad en la ejecucin de sta.

5. Uso racional del dinero

Ser racional en el uso del dinero significa conocer el total del dinero recibido o ganado,

el destino de cada peso y si este destino justifica su uso. Por ejemplo, nadie puede

dejar de alimentarse o de vivir en condiciones que aseguren la proteccin de nuestra

salud, de modo que adquirir o intercambiar dinero por los productos y servicios que

favorecen el desarrollo de la salud del grupo familiar se justifica plenamente, porque de

no hacerlo, se pone en riesgo nuestra salud.

Al no tener conciencia de los montos que se reciben ni cul es el destino de ellos, se

est corriendo el riesgo de realizar compras irracionales que posiblemente nos lleven al

sobre endeudamiento.

Cmo saber si estoy siendo racional?

Una aconsejable prctica de evaluacin del uso racional del dinero es responder

sinceramente preguntas que nos formulemos antes de hacer una compra:

Realmente necesito hacer determinada compra? Porque no es lo mismo comprar la

fruta o verdura de la semana que papas fritas y bebida, si de alimentacin estamos

hablando.

Adems, preguntarse: He cotizado en el mercado? Porque si compramos lo primero

que se nos cruza, es muy posible que malgastemos nuestro dinero en vez de, por

ejemplo, destinarlo al ahorro.

Tambin, si hacemos cotizaciones en el mercado, es recomendable preguntarse: Me

conviene comprar en las condiciones ofrecidas? Porque en ocasiones, no se entiende o

se desconoce los alcances de un contrato y luego, nos enfrentamos a situaciones que

nos podran llevar al sobre endeudamiento.

Si en definitiva sabemos el destino de cada peso disponible, podemos decir que

tenemos un consumo racional, porque sabemos lo que estamos haciendo con nuestro

dinero y estamos asumiendo las consecuencias de nuestras decisiones.

Conforme a lo anterior, es necesario practicar los siguientes consejos en uno de los

mercados ms importante en nuestra sociedad, el mercado financiero:

Asumir racionalmente los compromisos financieros, sin dejarse tentar por

ofertones o regalos.

Cotizar contratos en base al Costo total del Crdito y la Carga Anual Equivalente

(CAE), que es un indicador que permite comparar en las distintas instituciones el

costo anual de un crdito. La CAE ms baja es ms conveniente y, generalmente,

sern las instituciones que presenten ms baja CAE en las que el costo total ser

menor.

Conocer que la pre-aprobacin del crdito responde a una estrategia de venta de

crditos, y como tal, es una oferta que usted puede aceptar o rechazar.

Revisar la Hoja Resumen con las principales clusulas y condiciones para saber a

qu nos estamos comprometiendo. Al leer la Hoja Resumen fijarse en la

advertencia sobre los ingresos mnimos necesarios para poder pagar el costo total

del crdito, permite ahorrar tiempo y asegurar las condiciones que estamos

comprometiendo.

Recordar que el costo informado en una cotizacin tiene una vigencia mnima de

siete das hbiles.

Considerar que si solicita un periodo de gracia para empezar a pagar su crdito,

esto significa un mayor costo total.

Consultar los gastos asociados al crdito como son el impuesto de timbres y

estampillas y gastos notariales.

Saber que los seguros que se le ofrecen son voluntarios y no son requisitos para

obtener su crdito, aunque en algunos casos, s lo son como el seguro de

desgravamen y el seguro contra incendio para el crdito hipotecario.

Toda publicidad, promocin u oferta de un producto o servicio financiero deber

informar la CAE, el costo total, los precios, cargos, costos, comisiones y condiciones

objetivas para acceder al crdito. Esta informacin se asume como parte del

contrato.

6. El sobreendeudamiento

En los hogares chilenos, la tasa de crecimiento promedio de la deuda total de los

hogares fue de 12.8% anual en el periodo 2000 2009. En tanto las deudas por crditos

de consumo e hipotecario crecieron en tasas promedio de 14% y 12% real anual en

igual periodo.

Entre el 2003 y el 2008 el nmero de deudores aument 55% y el monto promedio de

la deuda, 34%. Esto indica que la bancarizacin, es decir, el acceso al crdito de

consumo se habra profundizado en los ltimos aos, tendencia que se observa en

aumento en la actualidad.

El anlisis de la situacin financiera de los hogares que arroja la Encuesta Financiera de

Hogares del Banco Central (2009), permite observar que 65,9% de los hogares tiene

algn tipo de deuda. Respecto de la deuda de consumo, el tipo de deuda ms comn es

la deuda con casas Comerciales. En relacin con la deuda bancaria, un 22,6% de los

hogares posee este tipo de deuda. El tipo de deuda de consumo ms extendido entre

los hogares es la deuda con casas comerciales, al que recurre cerca del 45,6% de los

hogares. Los prstamos de consumo bancario son las deudas que siguen en porcentaje

de tenencia a las deudas con casas comerciales, con un 15,7%. El tercer tipo ms

comn de deuda corresponde a las tarjetas de crdito y lneas de crdito bancarias, con

un 10,4% de los hogares que los poseen. El 16,6% de los hogares tiene deuda vigente

por la compra de la vivienda principal.

As mismo, se identifica que el tipo de deuda ms extendido dentro del crdito de

consumo es la deuda con las casas comerciales (Retail), la excepcin son los grupos de

niveles socioeconmicos ms altos que concentran un mayor porcentaje de deuda en

tarjetas y lneas de crdito bancarias (Aza, Pizarro, Silva y Das, 2010)

6

.

De acuerdo al Instituto Nacional de la Juventud

7

, el 37% de los jvenes entre 15 y 29

aos tiene deudas, prstamos o crditos a su nombre. Adicionalmente, el 90% posee

deudas con casas comerciales, crditos de consumo, uso de lnea de crdito y avances

de dinero, sin considerar el crdito universitario. Finalmente, el 29% de los jvenes

reporta no estar al da en el pago de sus cuotas y el 20% ya ha estado en DICOM.

6

Aza, D., Pizarro, V., Silva, B. y Daz, P. (2010). Influencia de la deuda con el pblico y la concentracin de la propiedad

en la transparencia del mercado de capitales chileno. Estudios Gerenciales, 26(115), 79-92.

7

INJUV (2013). Endeudamiento y conocimiento del sistema financiero en jvenes.

El mismo estudio identifica que slo el 46% de los jvenes que tomaron algn crdito

reconoce que antes de tomar la deuda les explicaron el sistema de cobros y que

conocan bien los intereses y gastos asociados.

Estas cifras son un reflejo de un creciente proceso de inclusin financiera y

bancarizacin, donde la educacin financiera es clave para que los consumidores

tomen decisiones informadas. Segn un estudio reciente realizado por MasterCard, un

94% de la juventud chilena -entre 18 y 30 aos- piensa que saber sobre finanzas

personales es primordial para mantener sus cuentas sanas, pero slo el 8% califica su

conocimiento financiero actual como muy bueno o excelente.

De acuerdo a estas cifras, es posible reconocer que el uso indiscriminado o sin control

del crdito nos lleva al sobreendeudamiento, el cual nos lleva a serios problemas que

afectan en forma negativa nuestra calidad de vida en todos los planos.

Por ejemplo

8

:

En el mbito individual: las personas sobre endeudadas suelen guardar su

situacin y esconderla, habiendo sentimientos de vergenza que se intentan

ocultar, lo cual conlleva un gran desgaste emocional. La persona sobreendeudada

inicialmente tiende a autoconvencerse que podr salir slo de la situacin en que

se encuentra, por lo tanto no pide ayuda.

En el mbito familiar: generalmente el sobreendeudamiento se comunica a la

familia cuando la situacin ya no se puede continuar ocultando: llegan las primeras

cartas de cobranza, llamados telefnicos o hasta incluso visitas de cobradores, que

dan cuenta de la mora. Entonces, se generan crisis dentro de la dinmica familiar, y

se tienden a agravar conflictos que ya existen o se pueden iniciar otros nuevos,

pudiendo ocasionar resentimientos. Aparecen sentimientos de culpa, intentos de

responsabilizar a otros, incluso se puede llegar hasta la ruptura de vnculos.

Asimismo, se deteriora en forma directa los niveles de calidad de vida familiar y de

satisfaccin de las necesidades bsicas, referidas principalmente a alimentacin,

vestuario y vivienda.

En el mbito laboral: Se identifican diversas dificultades: Una persona endeudada

est presionado(a) por la necesidad de mantener el empleo y conservar los

ingresos mensuales que le permiten seguir pagando su deuda y/o restablecer

8

Castaeda, Patricia el endeudamiento como problemtica social emergente: el caso de los consumidores de

Valparaso metropolitano. Fuente: http://www.ubiobio.cl/cps/ponencia/doc/p4.1.htm

lneas de crdito. En tales circunstancias, es ms vulnerable de sufrir abusos, pues

si reclama lo pueden despedir, lo que agravara la situacin. Por otra parte, se ha

comprobado que los/as trabajadores/as excesivamente endeudados tienen un

nivel de productividad baja y tienden a aumentar su ausentismo laboral, cuestin

razonable, si se considera que el sobreendeudamiento es en s mismo un factor de

estrs importante.

En el mbito social: si el acceso al crdito permita cierto nivel de xito y

aprobacin social, como contrapartida, ante el fracaso de la gestin financiera, el

sobreendeudamiento tiene un efecto bidireccional complejo: uno, que va desde el

medio social hacia el consumidor endeudado, y que conlleva la reprobacin social,

al no poder dar cumplimiento de las obligaciones econmicas. Esto, puede

manifestarse en una sancin implcita o explicita, que se traduce generalmente en

el aislamiento de la persona endeudada desde los mbitos social, gremial,

profesional o comercial que es desde donde se construyen gran parte de las

relaciones sociales hoy en da. Una segunda direccin es desde la mirada del

consumidor endeudado hacia el medio social; la sancin moral impuesta por su

entorno y la prdida del acceso al consumo y, por tanto, al eje convocador y

estructurador de gran parte de las relaciones sociales, lo asla progresivamente,

siendo complejo su restablecimiento: he perdido el xito, he fracasado.

En el mbito judicial: en este aspecto toma plena vigencia la frase no hay plazo

que no se cumpla ni deuda que no se pague; la persona sobreendeudada puede

ser demandada judicialmente, y si no cubre la deuda, sus bienes pueden ser

embargados para posteriormente rematarlos, situacin que no hace sino agravar

todas las consecuencias ya descritas.

A modo de conclusin, podemos decir que el alto nivel o sobreendeudamiento actual de

las personas en Chile ha ido adquiriendo una dimensin preocupante, transformndose

en un problema de graves consecuencias econmicas y sociales, tanto en el mbito

personal, individual, como familiar y social, por lo que debe ser controlado, de manera

tal que permita a las personas no caer en la morosidad crnica y la insolvencia, con

todas sus secuelas negativas.

Resumen de la Unidad:

En esta unidad, recorrimos la historia del dinero, comprendiendo su evolucin histrica de

acorde a la complejidad de las transacciones realizadas.

Adems, revisamos las principales caractersticas y funciones del dinero, comprendiendo

finalmente el proceso de produccin y liberacin a la base de su circulacin en el

mercado. Junto a esto evidenciamos la labor del Banco Central de Chile, reconociendo su

importancia en la poltica monetaria de nuestro pas.

Ya en una segunda etapa, comprendimos los distintos tipos de dinero existentes en la

actualidad, as como los 4 principales usos que se les da. Vinculado a lo anterior, fuimos

capaces de comprender la lgica que rige el uso del dinero y los productos financieros

actuales, conociendo algunas caractersticas de los principales.

Finalmente, comprendimos la importancia de usar de forma racional el dinero,

aprendiendo algunos tips que nos permitirn reflexionar antes de tomar decisiones de

este tipo, as como evidenciando la complejidad del fenmeno del sobreendeudamiento

en nuestra sociedad.

A continuacin, le invitamos a participar del foro Compartiendo Experiencias y realizar la

Evaluacin sumativa de Contenidos, ambas disponibles en el Aula Virtual.

Los contenidos de la siguiente unidad estarn disponibles entre el 13 y el 30 de junio.

You might also like

- Pasivos Largo PlazoDocument12 pagesPasivos Largo PlazoJusto M Sanchez SNo ratings yet

- Grupo Fierro AvanzadoDocument30 pagesGrupo Fierro AvanzadoCesar Agusto Rosas Tomaylla50% (2)

- Modelo Falabella - TrabajoDocument6 pagesModelo Falabella - TrabajoRolando Herrera MuñozNo ratings yet

- Estructura y Funciones Del Sistema Financiero en CubaDocument142 pagesEstructura y Funciones Del Sistema Financiero en CubaLalo Pech TorresNo ratings yet

- Acta Constitutiva HeladeriaDocument9 pagesActa Constitutiva HeladeriaDolar Dolar100% (2)

- Me 2Document33 pagesMe 2mcarrasc02No ratings yet

- 3MHistoria SM eDocument369 pages3MHistoria SM eDiego Guevara Valenzuela0% (2)

- Manual Biodiversidad Las TrancasDocument27 pagesManual Biodiversidad Las Trancasmcarrasc02No ratings yet

- Enfermedades Profesionales 2021Document22 pagesEnfermedades Profesionales 2021mcarrasc02No ratings yet

- LE - 01 2006 - CambioDocument7 pagesLE - 01 2006 - CambioNelson JopiaNo ratings yet

- Sistema Desarrollo Profesional Docente Ley 20.903Document24 pagesSistema Desarrollo Profesional Docente Ley 20.903mcarrasc02No ratings yet

- Circuitos ElectricosDocument5 pagesCircuitos ElectricosRodrigo SarmientoNo ratings yet

- Reglamento hoteles ChileDocument13 pagesReglamento hoteles ChileAlexa AleNo ratings yet

- UD6-La Lírica en El Siglo de OroDocument20 pagesUD6-La Lírica en El Siglo de OroFrank Puescas100% (1)

- Valores para El TrabajoDocument26 pagesValores para El TrabajoPedro Luis Suarez GascaNo ratings yet

- Circuitos ElectricosDocument5 pagesCircuitos ElectricosRodrigo SarmientoNo ratings yet

- Desafio ViviendaDocument28 pagesDesafio Viviendamcarrasc02No ratings yet

- Orientaciones Incremento Hrs - No Lectivas Uso y DesignaciónDocument9 pagesOrientaciones Incremento Hrs - No Lectivas Uso y DesignaciónArturo BelanoNo ratings yet

- Apuntes Circuitos ElectricosDocument13 pagesApuntes Circuitos Electricosjavier100% (20)

- Control de Riesgos en GastronomiaDocument1 pageControl de Riesgos en Gastronomiamcarrasc02No ratings yet

- Bases Formacion TP (FINAL Nov 2013)Document104 pagesBases Formacion TP (FINAL Nov 2013)Claudia Andrea Osorio AmesticaNo ratings yet

- Guia 3 Analizando Los Objetos TecnologicosDocument3 pagesGuia 3 Analizando Los Objetos TecnologicosEloisa Miriam Cuevas CastilloNo ratings yet

- Manual Curso Logistica y Bodega Autoinstruccion PDFDocument257 pagesManual Curso Logistica y Bodega Autoinstruccion PDFWilliam Olivares MuñozNo ratings yet

- Proyecto de Desmunicipalización o Nueva Educación PúblicaDocument1 pageProyecto de Desmunicipalización o Nueva Educación Públicamcarrasc02No ratings yet

- Nuevo Enfoque Pme 2015Document30 pagesNuevo Enfoque Pme 2015mcarrasc02No ratings yet

- Herramientas para InvestigarDocument100 pagesHerramientas para InvestigarBetty Ortiz Vega100% (5)

- Uso Resultados Educativos para La Gestion Escolar PDFDocument11 pagesUso Resultados Educativos para La Gestion Escolar PDFmcarrasc02No ratings yet

- Taller Entrevista Con ApoderadosDocument11 pagesTaller Entrevista Con ApoderadosMarcoNo ratings yet

- Calendario Evaluación Docente 2011Document1 pageCalendario Evaluación Docente 2011Cartes JoshuaNo ratings yet

- Decálogo de Los Buenos ModalesDocument2 pagesDecálogo de Los Buenos Modalesmcarrasc02100% (1)

- Servicios ChileDocument4 pagesServicios Chilemcarrasc02No ratings yet

- Decálogo de Los Buenos ModalesDocument2 pagesDecálogo de Los Buenos Modalesmcarrasc02100% (1)

- Preguntas Frecuentes BRPDocument27 pagesPreguntas Frecuentes BRPmcarrasc020% (1)

- Preguntas Frecuentes BRPDocument27 pagesPreguntas Frecuentes BRPmcarrasc020% (1)

- Carrera Docente: Preguntas frecuentes sobre la nueva leyDocument2 pagesCarrera Docente: Preguntas frecuentes sobre la nueva leymcarrasc02No ratings yet

- Formato Auitoria TributariaDocument32 pagesFormato Auitoria TributariaLodis CabreraNo ratings yet

- Nic 16Document71 pagesNic 16Edith ASNo ratings yet

- ModeloRendRiesgoDocument17 pagesModeloRendRiesgoDayannaRCNo ratings yet

- Aci 8 Informe Final Infi ZoologicoDocument20 pagesAci 8 Informe Final Infi ZoologicoEl Expreso PeriódicoNo ratings yet

- Simulacion HipotecaDocument6 pagesSimulacion HipotecaAndrés RNo ratings yet

- Ensayo Sobre Marco Conceptual de La Auditoria - Alexis MondragonDocument5 pagesEnsayo Sobre Marco Conceptual de La Auditoria - Alexis MondragonAlexis Mondragon100% (1)

- Análisis de microinductores de valor en Fabricato S.ADocument4 pagesAnálisis de microinductores de valor en Fabricato S.AEDUARDO HERRERANo ratings yet

- SOE 560 Solicitud Credito ComercialDocument3 pagesSOE 560 Solicitud Credito ComercialJosé Jerez100% (1)

- Estructura General de La Balanza de Pagos de CRDocument4 pagesEstructura General de La Balanza de Pagos de CRCarolina PolancoNo ratings yet

- PDF IchimokuDocument61 pagesPDF Ichimokumauricio vidales diazNo ratings yet

- Contrato de Fianza y GarantiasDocument6 pagesContrato de Fianza y GarantiasAlex UmiyauriNo ratings yet

- Taller de CarteraDocument4 pagesTaller de CarteraRonal CamachoNo ratings yet

- Semana 1Document48 pagesSemana 1MAYRA ALEJANDRA ORDÓÑEZ RAMOSNo ratings yet

- Nic 36 Deteriro Del Valor Del Activo FijoDocument28 pagesNic 36 Deteriro Del Valor Del Activo Fijoclaudio pillacaNo ratings yet

- Curso taller oficiales de crédito entidades financierasDocument73 pagesCurso taller oficiales de crédito entidades financierasamm230793100% (1)

- Examen Flujo de EfectivoDocument2 pagesExamen Flujo de EfectivoCarla Valenzuela PonceNo ratings yet

- Calcular valor actual y acumulado de anualidades y pagos periódicosDocument6 pagesCalcular valor actual y acumulado de anualidades y pagos periódicosJorge HazNo ratings yet

- Matematicas Financieras, VAN, TIRDocument65 pagesMatematicas Financieras, VAN, TIRmaria caelaNo ratings yet

- 1 Periodos de Gracia y Ab ExtraDocument5 pages1 Periodos de Gracia y Ab ExtraLaura Sofia Figueroa ContrerasNo ratings yet

- CL2 Auditoría I 19.10Document18 pagesCL2 Auditoría I 19.10Ricky Espinoza TorricoNo ratings yet

- ReporteMercadoValores2021Document330 pagesReporteMercadoValores2021Yamila Mamani aramayoNo ratings yet

- Catalogo FinanciamientoDocument37 pagesCatalogo FinanciamientoRafaelNo ratings yet

- Planillas de AjustesDocument8 pagesPlanillas de AjustesFavio siño tacuaralNo ratings yet

- Taller 5 FinancieraDocument11 pagesTaller 5 FinancieraLaura QuinteroNo ratings yet

- 4.1. Tipos, Características y Componentes de La Inversión: Inversión Fija y Definida El Capital de Trabajo Concepto de Riesgo en InversiónDocument8 pages4.1. Tipos, Características y Componentes de La Inversión: Inversión Fija y Definida El Capital de Trabajo Concepto de Riesgo en InversiónFrida RuizNo ratings yet