Professional Documents

Culture Documents

Rentabilidad Riesgo Liquidez

Uploaded by

Jorge Mario Zuluaga MartinezCopyright

Available Formats

Share this document

Did you find this document useful?

Is this content inappropriate?

Report this DocumentCopyright:

Available Formats

Rentabilidad Riesgo Liquidez

Uploaded by

Jorge Mario Zuluaga MartinezCopyright:

Available Formats

Rentabilidad, Riesgo y Liquidez, las claves de la inversión.

Los inversores tienen en el mercado una gran cantidad de inversiones y productos financieros muy

diversos entre los que escoger. A la hora de invertir existen factores claves que los inversores tienen

en cuenta para decidirse por realizar una inversión u otra. Tres son las características que definen a

los activos financieros y sirven así mismo para clasificarlos: rentabilidad, riesgo y liquidez.

Estos no actúan de manera independiente, sino que guardan relación, dicha relación puede ser

inversa de manera que si uno de estos factores es muy alto indica que el otro es muy bajo y

viceversa. O por el contrario puede haber una relación directa de manera que, si uno de esos

factores es alto, indicará que el otro también lo es.

Estos tres conceptos son características de los activos financieros que poseen una relación

establecida y lógica entre ellos.

Suele existir una relación positiva entre riesgos y rentabilidad, ya que, si la posibilidad de sufrir

pérdidas es mayor, el deudor tendrá que ofrecer mayores beneficios a los acreedores, y de lo

contrario será muy difícil obtener financiación. Es por eso que la deuda de los países

subdesarrollados, por ejemplo, ofrece rentabilidades más altas que la de los desarrollados. Por el

contrario, un deudor que ofrezca más seguridades no necesitará prometer tantos beneficios para

financiarse, ya que le será más fácil encontrar inversores de perfil conservador que estarán

dispuestos a sacrificar beneficios futuros a cambio de asegurar sus inversiones.

Rentabilidad, riesgo y liquidez

Cuando existe menor liquidez en un activo financiero, la rentabilidad esperada es superior, ya que

será más difícil vender ese activo cuando queramos deshacernos de él. Vamos a exponer y a aclarar

brevemente dichos conceptos primero:

Rentabilidad

Se refiere al beneficio obtenido por un activo en relación con su coste de adquisición, (capacidad

del activo de producir intereses u otros rendimientos al adquiriente o inversor)

Ejemplo: compramos un bono por un valor de 1.000 y a su vencimiento pactamos recibir 1.030,

obtendríamos un beneficio de 30, por lo que la rentabilidad obtenida habría sido de 30/1000=0,03,

es decir un 3%.

Riesgo

El riesgo de un activo depende de la probabilidad de que, a su vencimiento, el emisor cumpla las

cláusulas de rentabilidad y amortización financiera pactadas, es decir, siguiendo nuestro ejemplo

anterior, se referiría a la probabilidad de que, al finalizar el contrato del bono, al que se lo hemos

comprado, efectivamente nos pague los 1.030. A mayor probabilidad de impago o incumplimiento

de las condiciones, el riesgo será mayor.

Es común medir el riesgo a través de la varianza matemática. Además, en los mercados financieros

las agencias de rating suelen poner “notas” a la capacidad de impago o incumplimiento de las

empresas.

El riesgo depende de la solvencia del emisor y de las garantías que incorpore al título.

Liquidez

la liquidez de un activo se mide por la facilidad y la certeza para convertirlo en dinero a corto plazo

sin sufrir pérdidas. Por lo tanto, el dinero es el activo más líquido que existe en contraposición a los

menos líquidos que son los activos reales, como por ejemplo una casa.

Son activos financieros muy líquidos los depósitos de ahorro y a plazo en las instituciones de crédito.

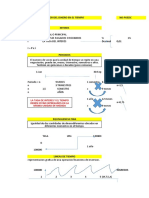

Relación entre rentabilidad, riesgo y liquidez

Una vez explicados estos conceptos, exponemos la relación existente entre ellos:

A mayor riesgo mayor rentabilidad: cualquier persona que vaya a invertir en un activo valorará su

probabilidad de impago o de no recibir las condiciones pactadas en un inicio, cuanto más probable

sea que el emisor no sea capaz de hacer frente a las condiciones, mayor rentabilidad le exigirá el

inversor en concepto de pago por asumir un riesgo.

A menor liquidez mayor rentabilidad: cuanto más difícil resulte para un inversor convertir el activo

que posee en dinero, mayor será la rentabilidad que exija al activo. Esto se justifica por que el

inversor está sacrificando su capacidad de compra en la actualidad, al no poder disponer de su

dinero invertido en el momento que desee, se entendería como un pago por el sacrificio de

capacidad de compra realizado.

A mayor liquidez menor riesgo: cuanto más fácil resulte para un inversor convertir un activo en

dinero a menor riesgo se expone. Si en un momento dado el inversor quiere convertir en dinero un

activo que no permite hacerlo a corto plazo, porque, por ejemplo, tiene una fecha futura fijada para

hacerlo, éste tendrá que venderle el activo a un tercero a menor precio (dado que el nuevo

propietario tendrá que esperar hasta dicha fecha para obtener el dinero). En algunos casos el activo

se podrá convertir en dinero con anterioridad a su vencimiento, pero haciendo frente a una

comisión que reducirá su rentabilidad.

Cuadro comparativo entre rentabilidad, riesgo y liquidez

You might also like

- Problemas Resueltos Ejercicios Resueltes Sobre OpcionesDocument15 pagesProblemas Resueltos Ejercicios Resueltes Sobre OpcionesKatty Johanna89% (9)

- Cuadro ComparativoDocument2 pagesCuadro ComparativoGuadalupe Ascencio Sois82% (50)

- Procedimiento de Embargo Inmobiliario en Virtud de La Ley 189Document11 pagesProcedimiento de Embargo Inmobiliario en Virtud de La Ley 189Jonathan Perez Pacheco50% (2)

- Der. ObligacionesDocument90 pagesDer. ObligacionesJorge Valenzuela100% (6)

- Finanzas Liquidez Riesgo y RentabilidadDocument15 pagesFinanzas Liquidez Riesgo y RentabilidadluchomoranteNo ratings yet

- Qué Es La Rentabilidad y El Riesgo de Una EmpresaDocument4 pagesQué Es La Rentabilidad y El Riesgo de Una EmpresaLuis ZetinaNo ratings yet

- Estudio de MercadoDocument59 pagesEstudio de Mercadojonathan paillachoNo ratings yet

- Finanzas Liquidez, Riesgo y RentabilidadDocument15 pagesFinanzas Liquidez, Riesgo y RentabilidadluchomoranteNo ratings yet

- Interés Nominal e Interés RealDocument7 pagesInterés Nominal e Interés RealLoren OrtizNo ratings yet

- Teoría Del PortafolioDocument22 pagesTeoría Del PortafolioJuan Carlos RosielloNo ratings yet

- Sesion 13Document50 pagesSesion 13pedro33% (3)

- Metodo AnaliticoDocument9 pagesMetodo AnaliticoLaura NavarroNo ratings yet

- Presentacion Teoria de PortafolioDocument16 pagesPresentacion Teoria de PortafolioJuan Flores CarrascoNo ratings yet

- Marketing Mix de McdonaldsDocument5 pagesMarketing Mix de McdonaldsMarlon Reginaldo Rivera AlvaradoNo ratings yet

- Balanza de Pagos, Inflación y Tipo de CambioDocument34 pagesBalanza de Pagos, Inflación y Tipo de CambioChristopher Gutierrez BarriaNo ratings yet

- Modelo de MarkowitzDocument34 pagesModelo de Markowitzfundash bolivia100% (1)

- Unidad V Producción IsocuantasDocument73 pagesUnidad V Producción IsocuantasjulNo ratings yet

- Influencia Del Gobierno en Los Tipos de CambioDocument22 pagesInfluencia Del Gobierno en Los Tipos de CambioRicky Treviño100% (2)

- Nif A-5 Elementos Básicos de Los Estados FinancierosDocument33 pagesNif A-5 Elementos Básicos de Los Estados FinancierosShāZhīCastilloNo ratings yet

- Mod III-contabilidad de CostosDocument82 pagesMod III-contabilidad de Costosanita25_24No ratings yet

- Unidad 3 Política Cambiaria y Relaciones InternacionalesDocument47 pagesUnidad 3 Política Cambiaria y Relaciones InternacionalesClaudia Marín MarínNo ratings yet

- Mercado Internacional de Renta FijaDocument50 pagesMercado Internacional de Renta FijaLim DeyNo ratings yet

- Liquidación de Precios en Moneda Extranjera y Tasas de CambioDocument34 pagesLiquidación de Precios en Moneda Extranjera y Tasas de CambioYOLLYMRNo ratings yet

- Renta Variable VS Renta FijaDocument1 pageRenta Variable VS Renta FijaCarlos Mario MosqueraNo ratings yet

- Solución Ejercicio de RecuperaciónDocument6 pagesSolución Ejercicio de RecuperaciónDanielNo ratings yet

- Capitulo 3 Registro ContableDocument37 pagesCapitulo 3 Registro ContableNataly Sán100% (1)

- Renta Fija y Renta VariableDocument4 pagesRenta Fija y Renta VariableKatherineDeliciaNo ratings yet

- Capital de Trabajo Neto Operativo y PktnoDocument13 pagesCapital de Trabajo Neto Operativo y PktnoJose100% (1)

- Capítulo 10Document32 pagesCapítulo 10Monzerratte Correa100% (1)

- Ejercicio Individual Balanza deDocument4 pagesEjercicio Individual Balanza deMauricio Iriarte100% (2)

- Forward Rate Agreement y Seguro de Cambio (II)Document8 pagesForward Rate Agreement y Seguro de Cambio (II)Alem AMVs100% (1)

- Clase 11 - Mercados FinancierosDocument47 pagesClase 11 - Mercados FinancierosMarce HenaoNo ratings yet

- Flujo de Caja ProyectadoDocument63 pagesFlujo de Caja ProyectadoGreis Mendoza DíazNo ratings yet

- Fondos de Inversion de Renta VariableDocument7 pagesFondos de Inversion de Renta VariableBEATRIZ ARCOS JIMENEZNo ratings yet

- Mercado Monetario en Republica DominicanaDocument14 pagesMercado Monetario en Republica Dominicanablesius2No ratings yet

- Valores de Renta Fija y VariableDocument28 pagesValores de Renta Fija y VariableAshley MartínezNo ratings yet

- Analisis Grafica Pib PDFDocument2 pagesAnalisis Grafica Pib PDFYAMILE SANTANANo ratings yet

- Ensayo Politica CambiariaDocument3 pagesEnsayo Politica CambiariaJairo AriasNo ratings yet

- Sistema de CosteoDocument5 pagesSistema de CosteoEduardo J. AgustínNo ratings yet

- Eq.1 - Tema 5 InversiónDocument27 pagesEq.1 - Tema 5 InversiónArise SparkNo ratings yet

- Razones de MercadoDocument3 pagesRazones de MercadoClivia ChavezNo ratings yet

- Valuación de BonosDocument21 pagesValuación de BonosEMELY ANTONELLA GONZALES REYMUNDEZ100% (2)

- Economía FinancieraDocument4 pagesEconomía FinancieraRicardoLozadaCarbonell100% (1)

- Tarea # 2 Valoración de Empresas Por Múltiplos Salvador Suárez SharonDocument3 pagesTarea # 2 Valoración de Empresas Por Múltiplos Salvador Suárez SharonSharon Salvador SuarezNo ratings yet

- Riesgo Pais y Fortalezas de México para La InversionDocument10 pagesRiesgo Pais y Fortalezas de México para La InversionMoises Ledezma Salgado100% (1)

- ACTIVIDAD I (Valoración de Empresa)Document2 pagesACTIVIDAD I (Valoración de Empresa)loraine isabel paternina buelvasNo ratings yet

- Economía InternacionalDocument9 pagesEconomía InternacionalRosa MarrugoNo ratings yet

- Déficit Acumulado MáximoDocument1 pageDéficit Acumulado Máximostaby17No ratings yet

- Actividad 2-Análisis FinancieroDocument8 pagesActividad 2-Análisis FinancieroedgarNo ratings yet

- Estructura de CapitalDocument35 pagesEstructura de CapitalNadine Graterol100% (1)

- BID HistoriaDocument7 pagesBID HistoriaStephanie WilliamsonNo ratings yet

- Canasta FamiliarDocument16 pagesCanasta FamiliarAngel QuintanaNo ratings yet

- 1 Las Razones Financieras CasosDocument29 pages1 Las Razones Financieras CasosJhony Manuel ChujandamaNo ratings yet

- BKM Cap 5Document8 pagesBKM Cap 5Claudia Fernández ReyesNo ratings yet

- CAPITULO 2 Sistema Monetario InternacionalDocument19 pagesCAPITULO 2 Sistema Monetario InternacionalDodanim CedeñoNo ratings yet

- Aplicaciones de La Oferta y La DemandaDocument18 pagesAplicaciones de La Oferta y La Demandabryan valenzuela aguileraNo ratings yet

- Unidad 4: Depreciación y Análisis Después de ImpuestosDocument29 pagesUnidad 4: Depreciación y Análisis Después de ImpuestosFergye ValenciaNo ratings yet

- Mapa Capital de TrabajoDocument4 pagesMapa Capital de TrabajoNancy Chuquimango LopezNo ratings yet

- Valuacion de Activos FinancierosDocument97 pagesValuacion de Activos FinancierosCorinaangel100% (2)

- Amortizacion InvestigacionDocument8 pagesAmortizacion Investigacionhv john (JOHN)No ratings yet

- Renta FijaDocument24 pagesRenta FijaJhon Ortega GarciaNo ratings yet

- 'Relacion Entre Rentabilidad Riesgo y LiquidezDocument3 pages'Relacion Entre Rentabilidad Riesgo y LiquidezRoger RamosNo ratings yet

- Aldo Boror Ensayo 2Document3 pagesAldo Boror Ensayo 2Adriana LeonNo ratings yet

- Exposición Matemáticas FinancierasDocument2 pagesExposición Matemáticas FinancierasValentina MelchiorNo ratings yet

- DM Evidencia 2Document13 pagesDM Evidencia 2Sebastian RamirezNo ratings yet

- CONTABILIDAD DE SOCIEDADES Nelson Asig CastroDocument2 pagesCONTABILIDAD DE SOCIEDADES Nelson Asig CastroMynor Leal Garcia100% (1)

- Losses and ProfitsDocument1 pageLosses and Profitsirving vegaNo ratings yet

- Alobanco Reclamos Servicios FinancierosDocument4 pagesAlobanco Reclamos Servicios FinancierosCharly VillaNo ratings yet

- Fichas - Nic 16, 17,19,21Document4 pagesFichas - Nic 16, 17,19,21Marcelo AnthonyNo ratings yet

- Factura Electrónica.Document1 pageFactura Electrónica.Lorena GomezNo ratings yet

- Informe Bolsa OHLDocument6 pagesInforme Bolsa OHLJaimichu07No ratings yet

- INFORME de PROCESOS Contabilidad Publica y PrivadaDocument15 pagesINFORME de PROCESOS Contabilidad Publica y PrivadapaholyNo ratings yet

- Temas y Ejercicios Matematicas FinancierasDocument32 pagesTemas y Ejercicios Matematicas FinancierasMaria Paula ParadaNo ratings yet

- Llavero Sub3Document10 pagesLlavero Sub3wfthxszhq4No ratings yet

- Impresión de Hoja de Pago ReferenciadoDocument2 pagesImpresión de Hoja de Pago ReferenciadoD.U H.RNo ratings yet

- 26 Febrero 2011Document16 pages26 Febrero 2011LCMDPNo ratings yet

- Inform EsDocument5 pagesInform EsSegundo Raúl GutiérrezNo ratings yet

- 20 Protocolo Simbolos Patrios Actividades Cívicas EspecialesDocument21 pages20 Protocolo Simbolos Patrios Actividades Cívicas EspecialesCelesthe Iracel Hernandez BalbuenaNo ratings yet

- Tir y Van Teoria y EjemplosDocument4 pagesTir y Van Teoria y EjemplosGonzalo Ramos ChoquepataNo ratings yet

- Administración Estratégica y Política de Negocios, 10ma Ed, Thommas y HungerDocument768 pagesAdministración Estratégica y Política de Negocios, 10ma Ed, Thommas y HungerJorge Vila100% (1)

- Proyeccion Flujo de Caja 06072020Document24 pagesProyeccion Flujo de Caja 06072020zaidaNo ratings yet

- Clase Del Impuesto A La RentaDocument41 pagesClase Del Impuesto A La RentaKirley Yojany Reyna LopezNo ratings yet

- Empresa Gama S.A FinalDocument12 pagesEmpresa Gama S.A FinalAnthon JazmanyNo ratings yet

- Transferencia de Inmueble y Concesión de Préstamo en Moneda Extranjera, Con Garantía HipotecariaDocument126 pagesTransferencia de Inmueble y Concesión de Préstamo en Moneda Extranjera, Con Garantía HipotecariaEdwin Carlos Gutierrez HuancaNo ratings yet

- Plan de Negocios Semana 7Document3 pagesPlan de Negocios Semana 7mary564dfaNo ratings yet

- Caso 2 Aumento de CapitalDocument4 pagesCaso 2 Aumento de CapitalWalter Huayta Conislla100% (1)

- Documentos Contables y No Contables y Titulos Valores FolletoDocument18 pagesDocumentos Contables y No Contables y Titulos Valores FolletoC Milena BarreraNo ratings yet

- El Entorno Financiero, Principios y Conceptos FundamentalesDocument28 pagesEl Entorno Financiero, Principios y Conceptos FundamentalesCarlos RomeroNo ratings yet

- Aa Analisis de Las Variaciones Con El PresupuestoDocument65 pagesAa Analisis de Las Variaciones Con El PresupuestoVERONICA IVONNE BARRERA ALVARADO100% (2)

- WACC y CAPM - Práctica Calificada p2Document2 pagesWACC y CAPM - Práctica Calificada p2editaNo ratings yet